Een beweging van $50 of meer is altijd voer voor commentatoren die lang niet altijd in de gaten hebben dat een dergelijke beweging markttechnisch niets te maken heeft met de factoren als vraag en aanbod en/of ‘fear and greed’.

Als binnen een half uur een dergelijke prijsval plaatsvindt dan is doorgaans sprake is van de hand van “hogerhand” en dat bleek inderdaad wederom het geval te zijn. Op een moment dat de Chinese financiële markten gesloten waren werd vanuit de Bank of International Settlements in Basel (BIS) “pardoes” verordonneerd een slordige 40% van de jaarlijkse goudproductie in de vorm van ‘paper shorts’ op de COMEX (futures beurs) in New York te dumpen. Redenen? Het gaat primair altijd om het voortbestaan van het vertrouwen in het intussen ruimschoots geschonden monetaire fiatsysteem. Verontrustend? Ja, wanneer deze monetaire “veenbrand” zich aan de oppervlakte dreigt te openbaren. Nee, zolang deze brand vooralsnog ‘sub rosa’ blijft.

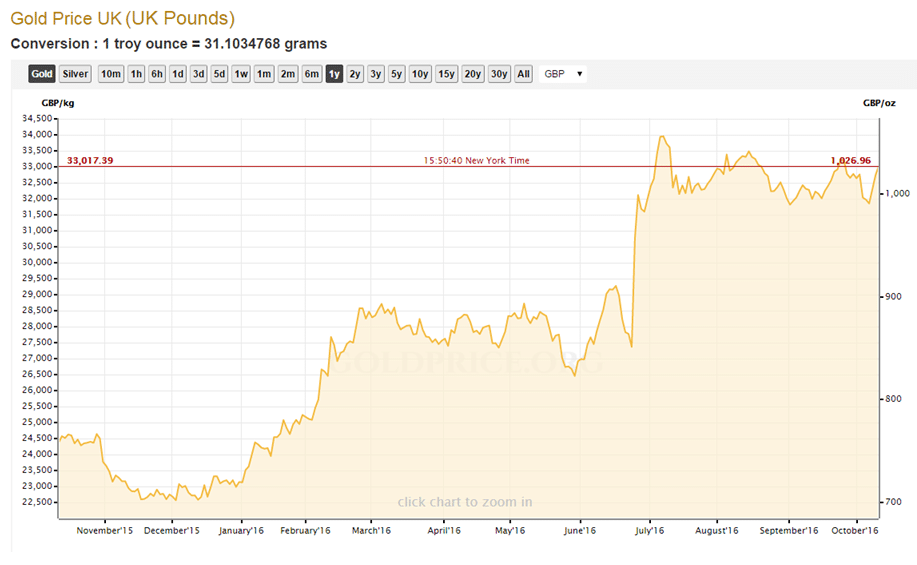

Dat eerste leek het geval in het Verenigd Koninkrijk waar de werkelijke koopkrachtfunctie van goud zich nadrukkelijk manifesteerde na de aankondiging van het Brexit referendum begin dit jaar, resulterend in een stijging van de goudprijs met ruim 40% of beter een waardedaling van het Britse pond met ruim 40% (in goud). Opvallend daarbij is de beweging na de uitslag in juni die in z’n geheel niet te “corrigeren” viel.

Interventies centrale banken

Dat er al enige tijd sprake was van nervositeit kon worden opgetekend uit de mond van UBS chairman Axel Weber (oud-president van de Duitse Bundesbank en oud-beleidsman bij de ECB) die deze week waarschuwde voor de ‘massive interventions’ van de centrale banken (monetair stimuleren) die tot verstoringen op de internationale financiële markten (kunnen) leiden. Deze interventies omvatten de massale opkoop van staatspapier, bedrijfsobligaties en zelfs aandelen (o.a. “warm aanbevolen” door Larry Summers, gedoodverfd opvolger van Ben Bernanke). Riekt dat niet naar het zo verfoeide staatskapitalisme? Waar hadden we dat ook al weer eerder gezien? Juist ja en die periode ligt nog maar “koud” 25 jaar achter ons.

Verder is het IMF bezorgd over de keiharde $152 biljoen (12 nullen) schuld die wereldwijd uitstaat. Het gaat hier om de optelsom van staatsschulden, bankschulden, bedrijfsschulden en privéschulden. In totaal komt dat neer op ca. 225% van het bruto mondiale product. Niemand zal ontkennen dat een en ander niet alleen totaal uit de kluif is geschoten maar ook niet meer valt af te lossen, zeker in een economie die nog maar nauwelijks groeit. Het IMF wees in het bijzonder op China en Europa. Met domicilie in Washington wilde men kennelijk in dit opzicht niet te veel nadruk leggen op de V.S. die intussen ook dik de 100% lijn is gepasseerd noch Japan dat zelfs boven de 250% vigeert. Kortom, er is sprake van een nooit eerder vertoond monetair systeemfalen dat met en na de Lehman crisis “vrolijk” werd voortgezet.

Deutsche Bank

Dan is er voorts Deutsche Bank die met de Amerikaanse claim “in het voorportaal” bovenop het balanstotaal zich in een weinig benijdenswaardige positie verkeert maar volhoudt dat ‘investors should’t worry about its $46 trillion derivatives’. Allicht niet! Deutsche Bank verkeert daarmee intussen op de rand van een vertrouwenscrisis. Weliswaar is de hoogte van het derivatentotaal teruggebracht van ruim $75 biljoen naar $46 biljoen maar dat is nog altijd ca. 12 maal het Duitse BNP en 12% van de “hypothetische” waarde van het mondiale totaal aan uitstaande derivaten ($384 biljoen volgens de BIS). Ook al kun je als Chief Risk Officer (Stuart Lewis) van Deutsche Bank roepen dat ‘the derivatives book is not as risky as investors may believe’, kun je niet wegpoetsen dat als het ‘counterparty risk’ ergens in opspraak komt, het hek van de dam is. Dit is precies waarvoor de BIS recent waarschuwde!

Is het dan toeval dat juist Deutsche Bank riep dat ‘the gold crash is just getting started’ door er aan toe voegen dat het edelmetaal met ca. 20% – 25% is overgewaardeerd gerelateerd aan het olie en commodity ‘complex’ (een eersteklas drogreden!). Deze mening stoelde mede op een verwachte renteverhoging in december a.s.. Echter, elke verhoging van een kwart procent leidt al tot een autonome verhoging van de mondiale schuld met ruim een half procent. Dat gaat ‘em dus niet worden, tenzij de Fed helemaal van de pot gerukt raakt!

‘Physical gold hoarders’

Volgens een schatting van Egon von Greyerz van Matterhorn Asset Management in Zürich bezit China intussen 8.000 – 12.000 ton goud, zonder hiervan overigens te reppen. China en Rusland (met bijna 1.600 ton) zijn sinds 2011 de grootste ‘physical gold hoarders’ ter wereld en blijven hiermee onverkort doorgaan, juist waar de Westerse wereld domweg ‘papier’ goud dumpt en daarmee haar eigen goudvoorraad verhypothekeert.

Centrale banken kunnen tot dusver ongestoord en ongelimiteerd doorgaan met het dumpen van nagenoeg ongedekt en dus waardeloos goudpapier (permanent backwardation) totdat deze markt implodeert en het fysieke goud de pan uit rijst, in de wetenschap dat dit niet kan worden bijgedrukt! Herinnerend aan een uitspraak van Aristoteles (“even geleden”) – “degene die over goud beschikt, beschikt over de wereld” – hoeven we ons geen illusies te maken waar straks het machtsepicentrum komt te liggen wanneer de rol van de dollar als de ongenaakbare wereldreservevaluta definitief is uitgespeeld.

Intrinsieke waarde

Voltaire (1694 – 1778) kan eveneens “tevreden” terugzien op zijn uitspraak: “papiergeld keert uiteindelijk altijd terug tot haar intrinsieke waarde = zero”. Jammer dat generaties monetaire economen alleen al aan deze uitspraken voorbij zijn gegaan, heilig gelovend in hun eigen ‘fancy paper world’ terwijl de rest van de wereld nauwelijks of geen idee had/heeft van de repercussies van wat er zich sinds de loskoppeling op 15 augustus 1971 achter de monetaire coulissen heeft afgespeeld in de vorm van koopkrachtverkrachting.