De levensduurte stijgt. In de volksmond wordt ´inflatie´ wel benoemd als ´de prijzen die stijgen´. Terwijl die stijgende prijzen slechts een gevolg zijn. Van teveel fiatgeld in het monetair systeem. Dit verschijnsel (een never ending story?) zal volgens Japanse financiële gigant Nomura Holdings beslist leiden tot inflatie. Massale inflatie zelfs. Het economische herstel dat verwacht (!) wordt, doet daar haar duit bij, luidt het op Zerohedge. De financiële holdingmaatschappij stelt dit in haar recentste global economic outlook Rapport. Het draagt de veelzeggende titel “Turbo-Charged Global Reflation“. Een tsunami zelfs aan inflatie, wordt er vernoemd, verwacht! Laat ons toe…dit te betwijfelen. Bear with me.

´It´s the velocity, stupid!´

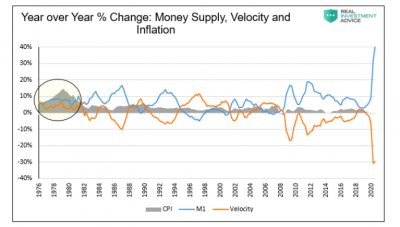

Dat zou dan inderdaad tegengesteld zijn aan onze persoonlijke visie van deflatie. De complete tegenhanger zelfs van inflatie (wat letterlijk betekent ´geldontwaarding´. Die koopkrachtverlies tot gevolg heeft. Het oh zo gevreesde, figuurlijke krimpen van de inhoud van je portefeuille). Deflatie, jawel, en dat omwille van de omloopsnelheid van fiatgeld, die nog steeds nul is. De Engelse term is velocity of money. ´Velocity is nominal GDP divided by the monetary base (Q/M). Velocity measures people’s willingness to hold cash or how often cash turns over. Lower velocity means that people are hoarding cash, which usually happens during periods of economic weakness, credit stress, and fear for banking institutions’ going-concern.´ En wat doet de Amerikaanse consument? Zijn en haar schulden afbetalen, jawel! ´Consumers are paying down debt and saving more than they have in decades. … Altogether, Americans repaid almost $83 billion in credit card debt during 2020 — a record, according to a Credit Card Debt Study by personal-finance site WalletHub´.

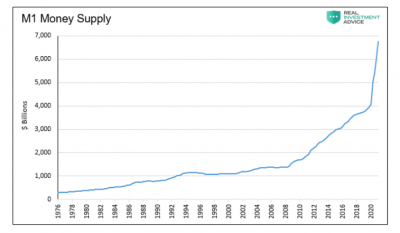

Kijken we naar de geldhoeveelheid, money supply in de VS. Ondanks de reusachtige stijging, vooral in het laatste jaar steeds harder…

…daalt de omloopsnelheid van datzelfde geld. Tot ongekende diepte zelfs, een omen…

Dit is waarom de financiële markten recent zo verwonderd waren, dat Fed Voorzitter Powell geen bijkomende monetaire acties aankondigde. Powel ziet deflatie als grootste vijand, net als ondergetekende. Daarom laat hij de rente nog wat verder oplopen. Hij hoopt zelfs dat ze nog verder stijgt. Just my 2 Satoshi´s opinion!

Is getekend: Joost van Bitcoin (a.k.a. Joost van Buuren)