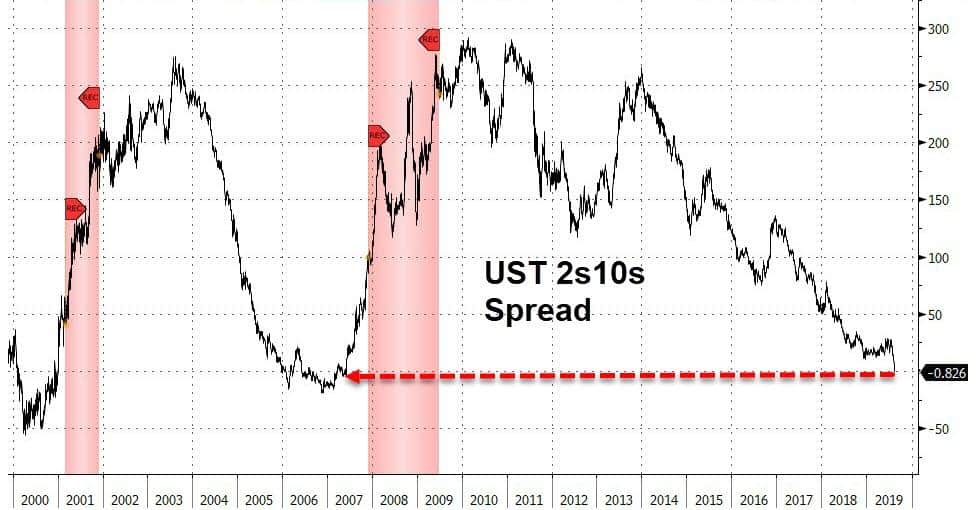

Op Zerohedge een aantal grafieken, waaronder deze hieronder, over onder andere de spread tussen het tienjarige en tweejarige Amerikaanse staatspapier. Momenteel bevindt deze spread zich op het niveau van eind 2017, precies net voordat de laatste kredietcrisis begon.

Rentecurve

Een nieuwe recessie lijkt met de omgekeerde rentecurve dan ook onvermijdelijk. De omgekeerde rentecurve is een bekende recessie indicator. Rentecurve, rentekevers. Momenteel is het duurder om op korte termijn geld te lenen dan op lange termijn. De kans op een neergaande economische lijn lijkt steeds groter te worden, nu ook de aandelenmarkten niet willen herstellen. Voorbode voor slechtere tijden? We houden het natuurlijk, zoals altijd, in de gaten!

Massaal veel headlines over rentecurves. Terecht, want de Amerikaanse (10 jaar/3maand) curve flirt met het nulpunt (de 10 jaar/2 jaar) curve werd vandaag negatief. Ook in Europa verkleint het verschil. Recessie–indicator? Dat signaal kregen we al veel langer uit de maakindustrie pic.twitter.com/V0q7st98dG

— Tom Simonts (@TSimonts) August 14, 2019

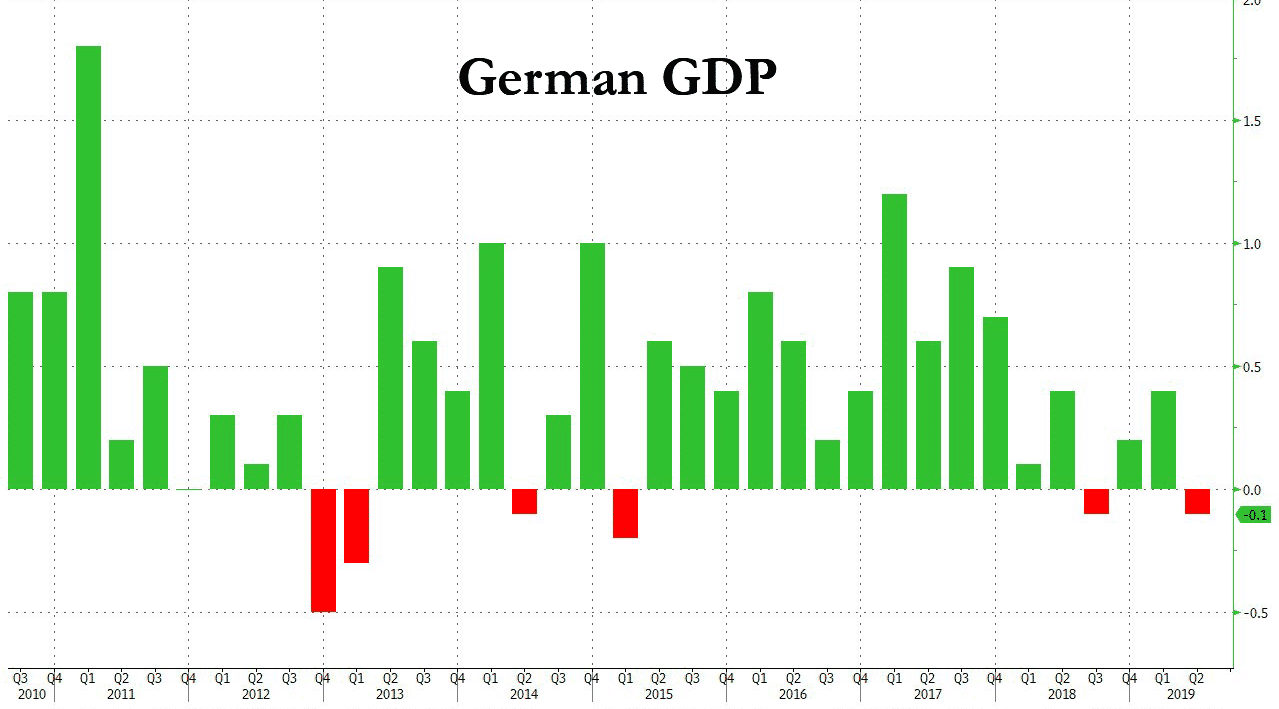

Duitsland op randje van recessie

Duitsland staat in ieder geval al op de rand van een recessie. Het gaat daar erg slecht economisch momenteel. De Oosterburen hebben vooral last van de handelsoorlog tussen de VS en China. De Duitsers exporteren veel (auto’s, anderer industrie, etc) en dat is natuurlijk lastig.

Duitse economie krimpt met 0,1%

De economie kromp in het tweede kwartaal met 0,1%. Het is tweede krimp in vier kwartalen tijd. Ook het Duitse ZEW (een economische sentiment indicator) zakte in augustus naar de laagste punt sinds 2011. Mocht de economie in het derde kwartaal ook weer krimpen, dan heeft Duitsland officieel met een recessie te maken.

Nederland groeit wel: +0,5%

De Nederlandse economie heeft wel een goed tweede kwartaal achter de rug, in tegenstelling tot de Duitse economie. Uit nieuwe cijfers van het CBS bleek dat het bruto binnenlands product (bbp) met 0,5% is gestegen. De groei is vooral te danken aan het handelssaldo, de investeringen en de consumptie door Nederlandse huishoudens.