In een recent artikel van de hand van Lance Roberts van Real Investment Report, een graag geziene gast op diverse financiële nieuwskanalen in de V.S. als de Wall Street Journal, CNBC, New York Times, Bloomberg etc. stond in de onderstaande kop van zijn laatste artikel deze “vlammende” waarschuwing afgedrukt. Hij is al lang niet meer de enige. Zo ook Bill White, OECD Chairman, David Stockman, voormalig Budget Director onder president Reagan, de Bank of America alsmede de Federal Reserve zelf die met de “broodnodige” renteverhogingen hun hart beginnen vast te houden. De Fed zou zelf zomaar voor een nieuwe financiële crisis kunnen gaan zorgen.

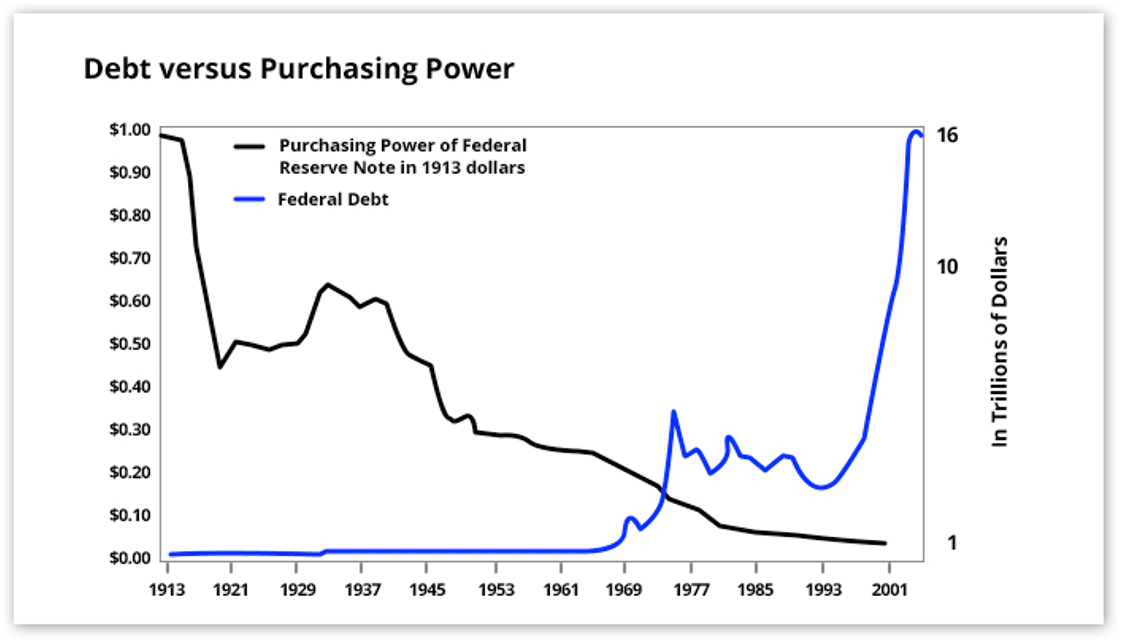

Voor de lezers van deze column is dit allang geen nieuws meer daar zoals bekend de Fed sinds de crisis van 2008 gevolgd door de ECB en de BoJ middels QE en ultra lage rentes heeft getracht om zo min mogelijk druk op de schuldketel te leggen. Dat daarmee het rentewapen uit handen werd gegeven en spaarders/gepensioneerden op de knieën werden gezet, was van later zorg met als resultaat de ‘debt trap’ of vrij vertaald: de gebakken peren!

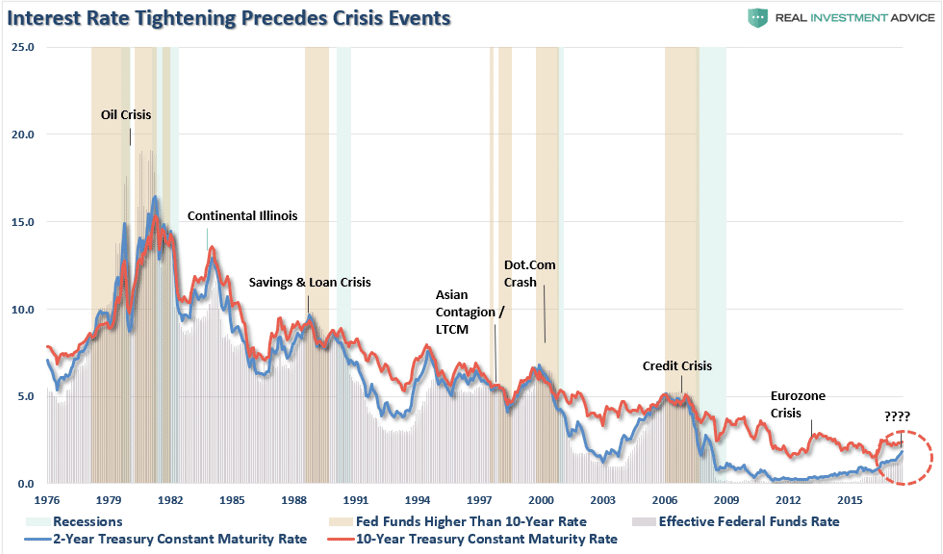

Nu is het niet voor het eerst dat de Fed aan de wieg van een financiële crisis heeft gestaan. In feite is dit instituut meestal de katalysator geweest zoals blijkt uit de onderstaande chart die “slechts” teruggaat tot midden jaren ’70. Ook nu weer, met de korte rente die naar die van de 10-jarige Treasury kruipt. Zover is het nog net niet maar als die ‘spread’ de 3% overschrijdt, wordt dat als kritisch beschouwd, waarschuwt Banque Société Générale nadrukkelijk.

Deze ontwikkeling kan geenszins los worden gezien van Trumps belastingverlagingen alsmede de infrastructuur- en defensieplannen totaal voor een slordige $2.300 miljard die bovenop de huidige schuldenlast komt. Voor dit jaar verwacht het ministerie van Financiën nog een slordige $1 biljoen te moeten bijlenen, voor volgend jaar $1,1 biljoen en voor het jaar er op nog eens $1,3 biljoen, waarmee het totaal aan staatsschuld dan op bijna $25 biljoen komt. Als het daarbij blijft!? Hiermee heeft de V.S. meer schuld gecreëerd dan alle landen van de wereld bij elkaar. Als de rente stijgt heeft dat niet alleen invloed op de schuldhoogte maar op alle sectoren van de economie die daardoor zonder meer afglijdt, met repercussies in de gehele wereld!

Hoe denkt de V.S. ueberhaupt de volgende financiële crisis of recessie te lijf te kunnen gaan, door nog meer geld bij te drukken? Dat gelooft toch geen hond meer! Voorts mag het budgettekort nu met $1,2 biljoen of 6% van het BBP stijgen. Binnen de euro-zone geldt een maximum van 3% waaraan de zuidelijke landen zich evenmin houden.

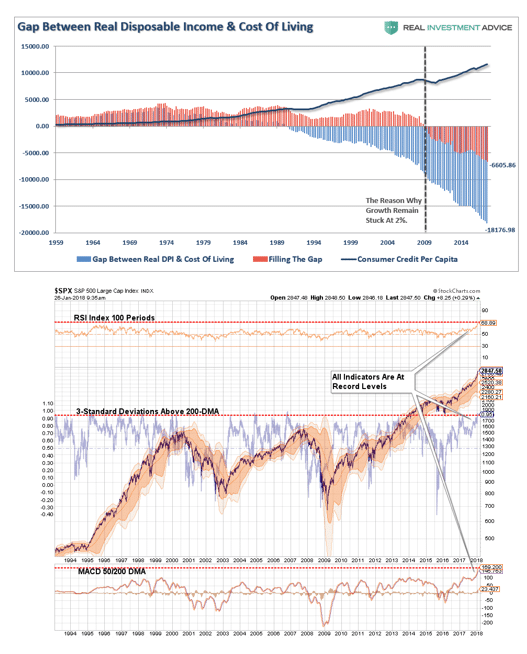

Een andere bedenkelijke ontwikkeling vormen de stijgende kosten van levensonderhoud in de V.S. afgezet tegen het beschikbare inkomen als gevolg waarvan ook de burgers zich steeds meer in de schulden steken. Er is sprake van onvoldoende binnenlandse koopkracht en als gevolg daarvan vinden er binnen het bedrijfsleven slechts mondjesmaat kapitaalsinvesteringen plaats. Dit vormt de belangrijkste de reden van de tamelijk matige groeicijfers. Pas als de reële inkomens over een breed front stijgen en de consumptieve groei stijgt ook, kan er van een reële verbetering worden gesproken.

Echter, nu de lonen hier en daar weer een enigszins stijgende tendens vertonen en er rekening wordt gehouden met inflatiedruk op termijn inclusief een mogelijke loon/prijsspiraal kan de angst onder deze omstandigheden “zo maar” op de beurs toeslaan. Beurzen anticiperen en reageren nu eenmaal op toekomstige ontwikkelingen c.q. verwachtingen.

Met de enorme verruimingen van de geldhoeveelheid in de afgelopen 10 jaar zijn alle asset classes “stevig” opgeklopt. Nog net te vroeg om te spreken van een definitieve draai van de marktontwikkelingen maar de recente koersval mag wel als een duidelijk schot voor de beursboeg worden gelezen. Hoe traag de rente straks ook wordt verhoogd, laat dat de groei van de schuldenberg als gevolg van de bijtelling van de rente onverlet. Een andere vraag is wat het nieuwe grotendeels door president Trump aangestelde Fed bestuur gaat doen als het samenspel van marktfactoren begint te wringen. Ongetwijfeld zullen “de hulptroepen” in de vorm van het Plunge Protection Team additionele liquiditeiten in stelling brengen en even ongetwijfeld zal dit de steun van Trump genieten die de beurs als “zíjn speeltje” beschouwt. Maar dit heeft toch niets meer te maken met een normale gezonde beursontwikkeling die voorts wordt overschaduwd door grootschalige ‘insider trading’, zo meldde de Economist op 10 februari.

Hoe dan ook, zolang de economische groei (al sinds 2008) onvoldoende met de schuldgroei meegroeit, is er geen deugdelijke basis voor een verder stijgende beurs die intussen in sommige kringen reeds als een “kunstbeurs” wordt afgedaan, riekend naar staatskapitalisme.

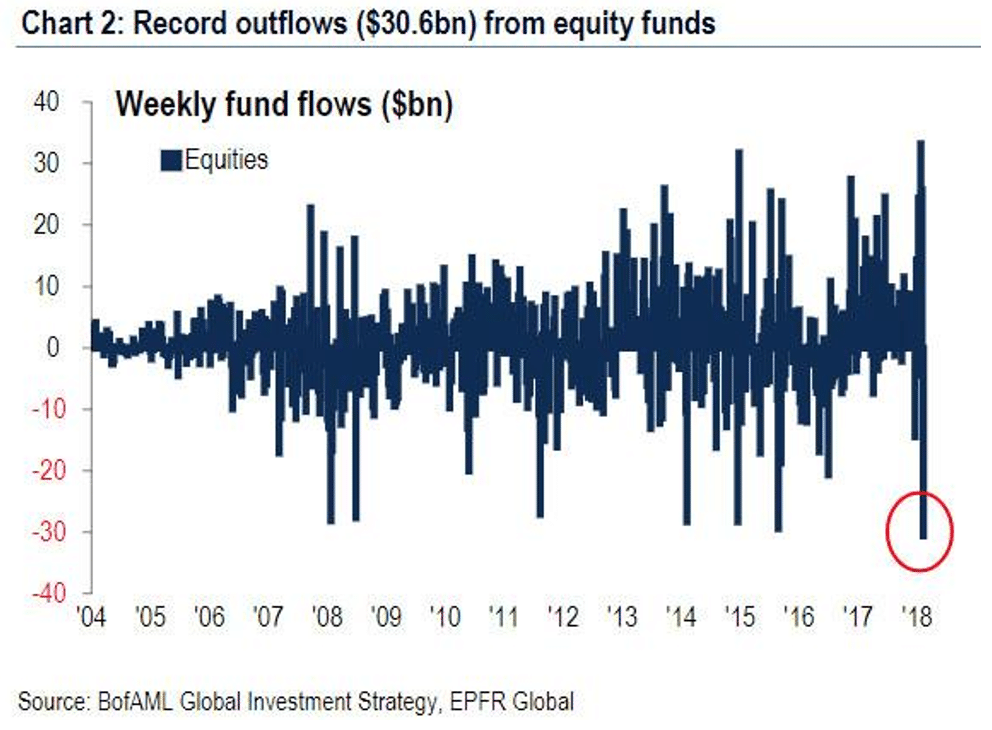

Hoe “link” de huidige beurssituatie is, bleek vooral uit het heftige verloop op 5 februari toen de Dow binnen een half uur een slordige 1.500 punten liet liggen. Een daling van dat kaliber had zich nog niet eerder voorgedaan ‘getriggerd’ door instrumenten als algoritmes, ETF’s, trackers etc. alsmede de margin calls (totaal was er voor een slordige $650 miljard op aandelen geleend) die als eerste onder de liquiditeitshamer kwamen te liggen en de beweging hebben versterkt. Er zal nu vooral worden gelet op het rentebeeld en dan met name op dat van de 10-jarige Treasury. Voorts is het wachten op de woorden van de nieuwe Fed president Jerome Powell die met de erfenis van z’n voorgangers opgescheept zit.

Powell zal evenwel weinig anders kunnen doen dan wat Yellen deed: weinig daden en meer woorden. In feite kun je stellen dat de Fed een volstrekt “overbodig” en bijna obsceen orgaan is. Yellen was in elk geval blij dat ze slechts één termijn heeft hoeven uit te dienen, zodat zij zich nu te buiten kan gaan “met datgene wat ze altijd al had willen doen”.

De Fed was sinds de tapering toch voornemens om het balanstotaal van een slordige $4.500 miljard af te bouwen maar met veel meer dan $10 miljard vorig jaar is het (nog) niet gekomen, puur uit angst dat de zaak uit de klauw zou lopen. Immers, veel obli aanbod leidt tot dalende koersen maar tegelijk tot een stijgende rente.

De Amerikaanse centrale overheid is intussen met een schuld van bijna $21 biljoen (12 nullen) “uitgerust” exclusief een rentelast van bijna $600 miljard of ca. 15% van het fiscale inkomen. Voorts staat er een ongedekte schuld van $2,15 biljoen uit op het terrein van de sociale zekerheid (of wat hiervoor nog moet doorgaan) alsmede een reservering met grote prioriteit op het terrein van de defensie inspanningen ad $720 miljard. Ook de derivatenbubbel is enorm groot. Dit nog afgezien van departementen als Homeland Security, buitenlandse hulp, het nationale parkenonderhoud alsmede het Disability Insurance Fund, de Pension Benefit Guarantee Corporation etc. die alle diep in het rood staan. Dus elk procent renteverhoging slaat er gelijk in! Naar schatting van het ministerie van Financiën over het fiscale jaar 2016 zouden de totale langere termijn schuldverplichtingen uitkomen op bijna $47 biljoen. Daar zal het afgelopen jaar wel weer “iets” bijgekomen zijn, ergo een volstrekt onhoudbare ontwikkeling.

De Fed weet beter dan wie ook dat deze immense schuldgroei allang de houdbaarheidsdatum heeft gepasseerd. “Het walletje bij het schuurtje houden” (b)lijkt nog steeds de enige optie. Tegen de achtergrond van de liquiditeitsgroei en de overwaarderingen op de beurs sprak de Bank of America met een schuin oog naar voormalig Fed president Alan Greenspan van irrational euphoria. Neem daarbij de schuldgroei, de ultralage rente, de summiere besparingen en de matige economische groei, kortom een cocktail zoals nooit eerder werd bereid! De vraag is wanneer we die zullen “consumeren”.

Tegen deze achtergronden valt de beweging van de dollar nog alleszins mee en de stijging van de goudprijs “nogal” tegen maar manipulatie vermag vooralsnog veel. Interessant wordt ook wat de goudprijs in de komende tijd gaat doen. In de markt wordt beweerd dat de prijs van $1.400 (per ounce) de weg omhoog markeert. Zal goud verder gaan stijgen met een nieuwe financiële crisis? We zullen het zien!

Het beste vallen de spanningen op de financiële markten te vergelijken met de diepliggende tektonische spanningen zoals die zich in Azië in 2004 ontlaadden en tot een heftige tsunami leiden die z’n weerga nauwelijks heeft gehad.

De vraag is of deze spanningen zich op een natuurlijke wijze zullen ontladen dan wel dat er een afleidingsmanoeuvre in de vorm van oorlog wordt ingezet. Met deze laatste “optie”blijkt rekening te moeten worden gehouden nadat Newsweek op 2 februari j.l. een artikel uitbracht waarin stond: White House Pressures Pentagon for North Korea Attack Plan, Report Says, by John Haltiwanger that bears reading.

‘The White House is butting heads with the Pentagon on North Korea as senior military officials appear apprehensive about presenting President Donald Trump with military options against the rogue state’.

Dit werd o.m. bevestigd in het volgende bericht op 9 februari j.l.: Dana W. White, press secretary for the Pentagon, told The New York Times:

‘the defense secretary regularly provides the president with a deep arsenal of military options and claimed that the reports of reluctance in that regard were false’.

In geval van een confrontatie met Noord-Korea zullen China en Rusland (‘the bogeymen’) zich niet afzijdig kunnen houden. Beangstigend is bovendien dat Rusland er nu van wordt beschuldigd de wereldmacht te willen overnemen (hoewel niet bevestigd door het Pentagon – heb getracht dienaangaande contact te krijgen maar tot dusver zonder resultaat). Dit soort uitingen zou Europese politici toch op z’n minst moeten aanzetten het Witte Huis tot andere gedachten te brengen in plaats van de escalatie te laten zoeken! Natuurlijk zou een militair ingrijpen een serieuze grond kunnen zijn om de aandacht af te leiden van de spanningen op financieel/monetair terrein. Dit was ook de optie die president Roosevelt in december 1941 verkoos, zij het meer vanuit economische motieven. Laten we hopen dat het ditmaal bij militair “geneuzel” blijft!

Robert Broncel