Eind vorig jaar werden aandelenmarkten opgeschrikt door de bijna default van Dubai. Enkele weken later waren aandelenmarkten alweer hersteld. Hoewel het jaren zal duren alvorens de problemen in Dubai zijn opgelost, was het debacle vanuit wereldwijd perspectief met de wijsheid van achteraf meer een storm in een glas water dan een vernietigende zandstorm.

Eind vorig jaar werden aandelenmarkten opgeschrikt door de bijna default van Dubai. Enkele weken later waren aandelenmarkten alweer hersteld. Hoewel het jaren zal duren alvorens de problemen in Dubai zijn opgelost, was het debacle vanuit wereldwijd perspectief met de wijsheid van achteraf meer een storm in een glas water dan een vernietigende zandstorm.

Zal de huidige Griekse schuldencrisis eveneens een storm in een glas water, of op zijn Grieks een glas Ouzo, zijn?

- Hoe groot is het probleem nu eigenlijk?

- Wat zijn de oplossingen voor Griekenland?

- Is Griekenland het topje van de ijsberg?

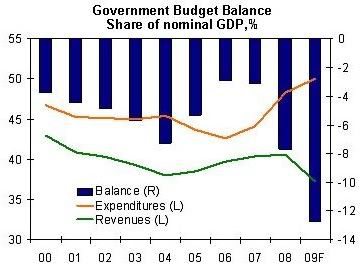

Laten we maar met de deur in huis vallen: Griekenland heeft een groot probleem. De afgelopen tien jaar wist de Griekse overheid slechts één maal (2006) een tekort van minder dan 3% te behalen. Inmiddels bedraagt de schuld 110% van het bbp en ondanks alle bezuinigingen die de regering heeft aangekondigd zal het tekort ook in 2010 rond de 10% uitkomen. Griekenland stevent af op een gevaarlijke schuldspiraal waarbij om meerdere redenen de overheid de komende jaren nog meer problemen zal ondervinden om de begroting rond te krijgen:

- De financieringskosten zijn door de schuldencrisis explosief gestegen. Inmiddels betaalt Griekenland meer dan 6% op vijfjaarspapier.

- Nergens in Europa zullen de pensioenlasten zo stijgen als in Griekenland als gevolg van een sterke vergrijzing en relatief riante pensioenen.

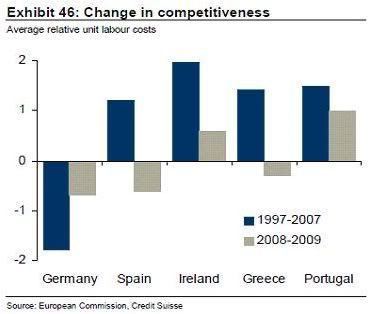

- De concurrentiepositie van Griekenland is de laatste jaren drastisch verslechterd waardoor de groei onder druk zal komen (zoals in onderstaande grafiek valt af te lezen stegen de arbeidskosten in Griekenland ten opzichte van Duitsland met meer dan 3% per jaar).

Wat zijn de oplossingen?

Drastische bezuinigingen:

- Verhogen van de belastinginkomsten en het verbeteren van de financiële controlemechanismen

- Privatiseringen gebruiken voor aflossing schuld

- Minder consumeren en meer investeren in innovatie en concurrentiekracht

Bovendien blijft de huidige staatsschuld nog steeds uitgedrukt in euro’s. Een ander alternatief is om de Griekse schuld in default te laten komen. Dit zou echter een gevaarlijke speculatie op de andere zwakke broeders in de Eurozone (denk met name aan de andere Club Med landen en Ierland) in gang zetten, zodat de schade nog groter wordt. Resteert de kostbare maar waarschijnlijk enige reële optie dat Griekenland leningen krijgt van de rijke landen (Duitsland, Nederland, Frankrijk…), de EIB/ECB, het IMF of een combinatie hiervan. Uiteraard onder strenge voorwaarden, zodat het uit te leggen valt aan in het bijzonder de Duitse kiezers en de oorzaken worden aangepakt.

Het topje van de ijsberg

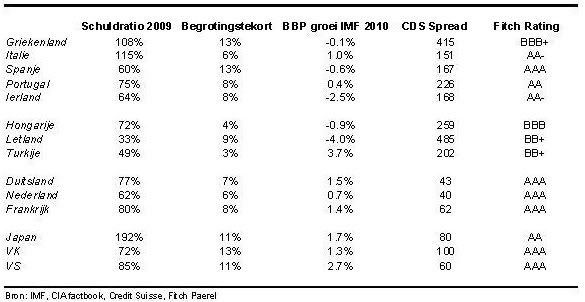

Helaas staat het Griekse probleem niet op zich. De onderstaande tabel laat zien dat diverse andere landen in de eurozone slechte Fundamentals hebben. Denk hierbij aan Italië met een 115% schuldratio en Spanje met een tekort van 13% en werkloosheid van 20(!)%. Maar ook Portugal en Ierland bevinden zich in de gevarenzone. Het meest schokkende van de tabel is echter te vinden bij enkele niet-euro landen. Zo hebben zowel de VS, het VK als Japan een tekort van meer dan 10% en schuldratio’s van circa 80% (VK en VS) tot bijna 200% (Japan). Samen zijn deze drie landen goed voor de helft van de wereldwijde aandelenmarkt en meer dan een derde van de wereldeconomie.

Conclusies voor beleggers

Het schuldenprobleem begon via de huizenmarkt op de balans van Amerikaanse en Europese banken maar heeft zich inmiddels verplaatst naar de balans van de overheden. Dit is op zich een gevaarlijke ontwikkeling.

Het Griekse schuldprobleem is geenszins een storm in een glas water. Griekenland is een voorbode van wat ons te wachten staat: bezuinigingen bij de overheid en een lager dan gemiddelde groei. Beleggers dienen zich echter te realiseren dat dit niet per definitie betekent dat aandelen de komende jaren niet interessant kunnen zijn.

Wij gaan er vanuit dat landen als Griekenland uiteindelijk zullen worden bijgestaan en dat het resultaat zal zijn dat de korte rente langer dan verwacht laag zal blijven (om de economie te stimuleren). Ook zullen overheden alles blijven doen om inflatie te creëren (wat op termijn gunstig is voor aandelen.

Michel Klaster, directeur Paerel Vermogensbeheer