De vaste lezer van mijn columns kent inmiddels wel “de barometerstand”, ook al verkeert de day of reckoning vooralsnog in nevelen. Deze leek zich aan te dienen bij de val van Lehman in 2008 maar werd destijds na een buitengewone krachtsinspanning door de Fed met het Amerikaanse ministerie van Financiën afgewend waartoe werkelijk alle “onoirbare” middelen geheiligd bleken. Als antwoord op een definitieve koopkrachtomslag was een Strategische Portefeuille meer dan opportuun.

Doordat de banken het krediet als vliegwiel van de economie om zeep hadden geholpen, probeerden de centrale banken dat euvel middels geldverruiming (QE), reddingsoperaties etc. te bestrijden. Daartoe dienden lage rentes, opkoop van staatsleningen (met afnemende risicopercepties tot gevolg) en voorts “geminimaliseerde” edelmetaalbeprijzing” na nog een “wankel moment” in aug/sep 2011 ter ondersteuning van het vertrouwen in de dollar. Na deze ingrepen liet de inmiddels virale Strategische Modelportefeuille aanvankelijk een dalend patroon zien. Bij een omslag toen zou het beeld precies omgekeerd zijn geweest. Gezien de ongekend grote schuldcreatie staat thans een veel omvangrijkere monetaire crisis afgetekend ‘in the cards’.

Zelfs nu de ‘QE dope’ in de V.S. is gestaakt blijft de rust op de financiële markten gehandhaafd, ook na “het strooien” van sancties richting China,Rusland en Iran. Het flink naar boven bijgestelde Amerikaanse BBP groeicijfer over het 2e kwartaal naar 4,1% bood daarbij opluchting, vooral nadat ook het BBP uit hoofde van een inflatiebijstelling met ruwweg een biljoen naar boven kon worden opgekrikt. Aan de mate van betrouwbaarheid wordt intussen steeds meer getwijfeld. Men vermoedt dat “de hand” van Trump hieraan niet vreemd is. Doch, mocht de Fed het voorgestelde programma van renteverhogingen wensen uit te voeren dan zal de groei navenant weer afnemen, terwijl de valutaire spanningen met de ‘emerging markets’ evenredig zullen toenemen.

Ondanks alle onzekerheid verkeren de beurzen reeds geruime tijd “in hogere sferen”en lijkt er aan deze uitzonderlijk lange bull run geen eind te komen. Dat houdt verband met de enorme liquiditeit die sinds 2009 in de markt is gestort alsmede de uitzonderlijk lage rente (kunstgrepen!). Voorts was er als gevolg van die lage rente veel minder interesse voor een rentedragende vermogensklasse als de obligatiemarkt en werd er gezocht naar meer rendement zoals in aandelen en vastgoed.

Vanwege de aanhoudende verruiming van de kapitaalmarkten begon “het geloof” steeds meer post te vatten dat er geen grenzen meer aan de schuldgroei kleven en centrale banken zich in feite weinig zorg hoeven te maken over een afnemend vertrouwen in het functioneren van de huidige financiële markten. Intussen wordt al gefluisterd dat een verdere beursstijging van 20% tot 25% binnen het raam der mogelijkheden zou liggen. Inderdaad, indien de economische groei gelijke tred zou houden met de schuldgroei valt hiervoor wel wat te zeggen. Echter, deze verhouding is volslagen ‘out of sync’ of is volslagen zoek gespeeld nu de mondiale schuld op een factor drie van het mondiale BBP ligt.

Onderwijl dreigen de middenklassers en de onderklasse zonder eigen huis en een flinke aandelenportefeuille buiten de boot te vallen terwijl de werkgelegenheid en de arbeidsparticipatie ondanks de “gekunstelde” cijfers achterblijven. Dus zal er vanuit deze groepen steeds meer inspanning moeten worden geleverd om aan de toekomstige verplichtingen te kunnen voldoen zoals ziektekosten, pensioenpremies, schuldaflossing etc.

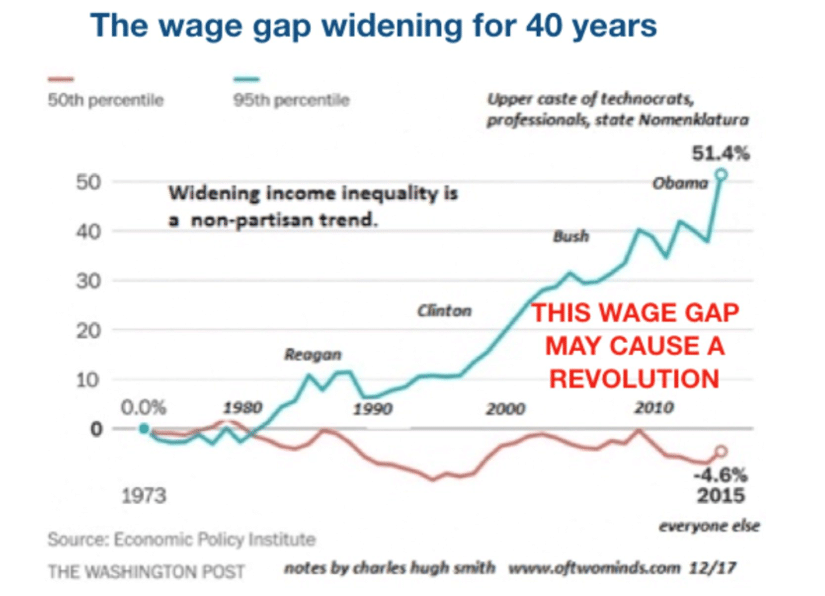

Zie hieronder de inkomensontwikkeling tussen het top 5% inkomenssegment en het 50% middensegment die onlangs stond afgedrukt in de Washington Post, een bijzonder schrijnend beeld! De top 5% zit op een stijging van ruim 50% terwijl de 50% middengroep neerkijkt op een daling van ruim 4%. Deze grafiek is al niet eens meer actueel en draagt nu cijfers van 55% plus en 5% min.

De meeste mensen zijn voor hun levensonderhoud puur van hun inkomen (en later pensioen) afhankelijk en anticiperen daarbij op dezelfde koopkracht in de toekomst. Over onze toekomstige koopkracht worden maar weinig concrete uitspraken gedaan, zodat die zorg bijgevolg bij de meesten niet al te sterk leeft. Logisch omdat een ongewisse toekomst de onrust in de samenleving zou doen aanwakkeren. Deze ontwikkeling doet denken aan de tijd vóór het uitbreken van de Franse Revolutie in 1789 toen de burgerij en alles daaronder zich begon te realiseren dat er ergens “iets haperde”.

Gelet op het behoud van koopkracht als belangrijkste overlevingsprioriteit is het zaak hierop zo goed mogelijk voorbereid en ingespeeld te zijn waarbij basisbehoeften als water, voedsel, (groene) energie, grondstoffen èn koopkracht (buiten een dak boven het hoofd) het paradigma vormen. Ons huis wordt tegen brand, inbraak en stormschade verzekerd maar een adequate verzekering tegen toekomstig koopkrachtverlies bestaat er niet. Dat geldt ook voor ons latere pensioen. Een door koopkracht “uitgewoond “ pensioen helpt je geen steek verder! Om deze reden heeft de Strategische ModelPortefeuille een belangrijke functie als “polis” tegen toekomstig koopkrachtverlies!

- Voor een compleet en gedetailleerd beeld per sector leest u alles in de Portefeuille en per fonds tevens hoe te handelen. De Portefeuille vraagt geen groot kapitaalbeslag en is geschikt voor zowel kleinere en ook grotere (professionele) beleggers.

Uiteraard zou je je ook op andere wijze kunnen verzekeren bijvoorbeeld middels vastgoed of eventueel kunst. Alleen vragen deze bij aanvang een aanzienlijk groter kapitaalbeslag en zijn minder liquide bij aan- en verkoop. Deze Portefeuille is zodanig ingericht dat alle facetten van liquiditeit en behoeftevoorziening zonder veel omzien zijn gedekt, zonder veel ruimte tot een onzekere toekomst.

Voor zover men reeds over een beleggingsportefeuille beschikt, verdient het aanbeveling deze kritisch tegen het licht van de Strategische Modelportefeuille te houden en waar nodig aanpassingen aan te brengen. Bij twijfel of onzekerheid staat altijd een kosteloos consult ten dienste. Dat geldt ook voor de doorlichting van uw portefeuille. In dat kader is het meer dan gewenst om afstand te nemen van “de waan van de dag”.

Meer dan ooit verkeert de beurs in ‘unchartered territory’. Dat is het gevolg van het veel te ruime (goedkoop geld) beleid waarmee de beursstijging werd gevoed. Dat heeft ertoe geleid dat sprake is van een flinke disconnectie tussen het beurssentiment (marktperceptie) en de heersende financieel/ economische onzekerheden voortvloeiend uit “het gladstrijken” van de pijnpunten na de val van Lehman in 2008. Die onzekerheden als gevolg van de rente- en inflatieontwikkeling , economische groei, de handelsperikelen en de geopolitieke spanningen lijken tot dusver geen enkel vat op het beurssentiment te hebben. Kortom, het beursvertrouwen lijkt onaantastbaar. Dat is tot dusver prettig voor de centrale bankiers die “dit medium” nauwlettend blijven volgen.

De beursgroei dient evenwel vooral te worden aangestuurd door de activiteiten van het bedrijfsleven. Hoewel het bedrijfsleven de laatste tijd meer neigde tot nieuwe investeringen, verkeert men thans in het onzekere door de verscherpte handelssancties. Derhalve wordt nog steeds voorkeur gegeven aan inkoop van eigen aandelen (zelfs op topniveau) en blijven de toekomstige winstmarges achter om thans de aandeelhouders aan zich te binden. Daardoor stijgt intrinsiek weliswaar de winst per aandeel maar dat is meer schijn dan werkelijkheid omdat de winstpotentie als zodanig niet groeit. Voorts blijkt dat een investering van één dollar in 1950 een GDP groei van $3,42 opleverde tegen nu nog slechts $1,39!

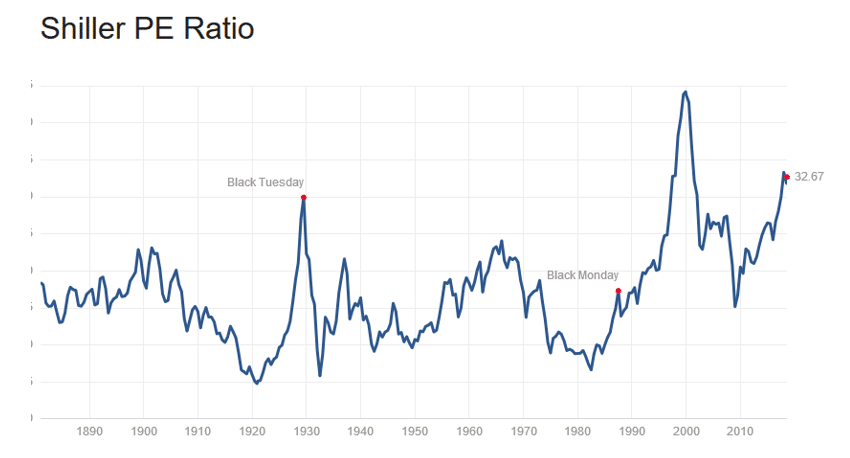

Hoewel er op Wall Street weer nieuwe hoogtepunten werden neergezet, schijnen beleggers zich weinig zorg te maken over de schuldenpositie van het gros van de bedrijven. Volgens de Wall Street Journal staat 60% van alle bedrijfsschuld van bedrijven in de Russell 2000 genoteerd als ‘junk’. Niettemin staan de koersen op een all-time high. Ergo, de belegger blijft er van uitgaan dat zelfs op dit niveau de bomen tot in de hemel zullen groeien. Hij betaalt rustig RUIM tweemaal de CAPE RATIO (zie beneden) in de hoop dat er straks nog andere “idioten” zijn die er nog meer voor willen neerleggen. De belegger betaalt niet alleen een te hoge prijs voor de toekomstige winst maar tegelijk ook een te hoge prijs voor de ‘net assets’ (vermogen minus schuld)! Daarbij in aanmerking genomen dat de netto koopkracht (inkomen minus inflatie) de laatste decennia de facto stagnerend is geweest. Dus uit hoofde waarvan dient dan de langere termijn groei van de bedrijfswinst te komen?

De ‘corporate debt’ staat intussen op een stand van bijna ruim $13 biljoen (bron: Weiss Research) of op ruim de helft van het Amerikaanse BBP. Ook dit is een ongehoorde ontwikkeling die zich in het verleden op deze schaal nog nooit heeft voorgedaan. Als de rente stijgt, zullen er ongetwijfeld slachtoffers gaan vallen.

Andere indicatoren

De door Dr. Robert Shiller ontwikkelde CAPE Ratio (Cyclically Adjusted Price-to Earnings) gemeten over een 10-jarige periode vertoont al geruime tijd een stijgende tendens. Dat kan alleen wanneer de koersen op grond van verbeterde resultaten en vooruitzichten stijgen of de winsten daarmee geen gelijke tred weten te houden maar dat gebeurt nú gelijktijdig. Als gevolg hiervan ligt de S&P mediaan met ruim 30 al sinds 2010 (begin QE) ver boven het historisch gemiddelde van 16. Op grond hiervan zou de Dow eerder rond het niveau van 12.500 punten moeten vigeren. Een dergelijke CAPE stand heeft zich in het verleden maar tweemaal eerder voorgedaan, met in beide gevallen desastreuze gevolgen.

Opvallend genoeg wordt aan deze index nauwelijks nog aandacht geschonken en blijkt de angst groter om de boot te missen. Het beurssentiment is ondanks alle onzekerheden steeds meer op “mooi weer” komen te staan maar mocht de Fed de aangekondigde renteverhogingen ‘sooner or later’ doorzetten dan zal het sentiment omslaan. Vergeet ook niet dat de door Trump geïnitieerde belastingverlagingen en investeringen gefinancierd dienen te worden en opgeteld belanden bij de budgettekorten in het staatsschuld cohort. Ook deze financiering vraagt om een rentevergoeding.

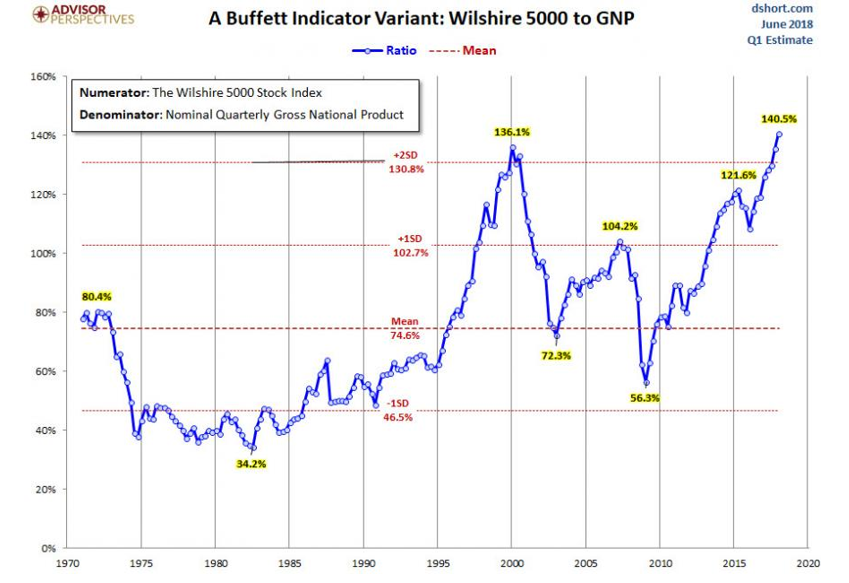

Opvallend genoeg ligt Warren Buffett’s total market cap to GDP ratio volkomen in lijn met Shiller’s CAPE Ratio, zij het op basis van een andere benadering maar wel met dezelfde conclusie: aandelen zijn veel te duur! Vlak vóór de dot-com bubbel in 2000 stond de Buffett indicator op 136% en op bijna 105% (relatief laag) vlak vóór de financiële crisis in 2008. Bij deze ratio geldt als algemene regel een niveau beneden 80% – 90% als een gunstig instapmoment terwijl bij een niveau boven 100% aandelen te duur worden. Waar staan we op dit moment? Wel, op ruim 140% en deze stand werd nog niet eerder bereikt. Geen wonder dat Buffett z’n kruit ad $110 miljard liever droog houdt!

Zoals reeds gemeld liggen er meerdere grote beren op de weg die het marktvertrouwen ernstig kunnen verstoren. Eén daarvan; de biljoenen “stille” derivaten (afgeleide producten), door Warren Buffett omschreven als financial weapons of mass destruction, waarvan intussen weinig meer wordt vernomen!

Een andere graadmeter is de Volatiliteitsindex (VIX), die de (on)rust op de beurs meet. Na de recente kortstondige opwinding vanwege de handelsperikelen is de rust op dit front weer teruggekeerd. Dat deze graadmeter ook een geheel ander beeld kan laten zien, bleek bijvoorbeeld ten tijde van de crisis in 2008 toen er in korte tijd een stand van ruim boven de 50 werd gemeten. Op welk moment dien je op je ‘quivive’ te zijn? Geheel precies is dat niet aan te geven maar bij een stand van 20 of meer wordt het wel oppassen geblazen en dat kan vrij snel gebeuren. Een stijging van de optieprijzen (risicopremie) is het gevolg en dan betreft het typisch de puts, terwijl de calls juist in waarde dalen. Zoals bekend vormen puts de meest adequate bescherming tegen koerserosie. Door deze bij veel beurseuforie te kopen, betaal je er relatief het minste voor, of de hoogte van de call- en putprijzen vormt de afspiegeling van het beurssentiment zich in het beurssentiment.

Wat de Portefeuille betreft, is het verstandig om vooral langer lopende puts te kopen en zo nodig door te rollen. In de Portefeuille worden te dien aanzien ook optieadviezen verstrekt. Je kunt er zelfs een veel lagere aankoop mee realiseren, terwijl je de premie opstrijkt vooropgesteld dat de kasmiddelen bij je bank of broker in voldoende mate aanwezig zijn.

De risicopremie heeft betrekking op de opbrengsten en is bedoeld ter compensatie van het risico van een mogelijk optredend verlies voortvloeiend uit onverwachte ontwikkelingen. Als je een aandeel koopt tegen een relatief (te) lage koers afgezet tegen de winstcapaciteit van een bedrijf met een relatief lage P/E ratio dan verlaag je hiermee je ‘downside’ risico. Of anders: de risicopremie verhoogt de ‘cost of capital’ voor de belegger. Dit legt een drempel om een te hoge risicobelegging aan te gaan.

Centrale banken hebben met hun rentebeleid de lat van de risicopremie al bijna 10 jaar lang tot ver onder het minimum gelegd. In feite wordt hiermee “het vangnet” onder het risico tegen een potentieel verlies weggenomen. Je vindt dit terug in de zgn. credit spreads tussen de korte en lange rente en ook in de Credit Default Swaps (CDS).

Een recentere tekening dan de bovenstaande was op het moment van schrijven niet voorhanden maar anderzijds is hierin nauwelijks verandering opgetreden. In beide gevallen weerspiegelen zich de veel te lage risicopercepties. Een onverwachte sentimentsdraai kan oorzaak zijn van een stevige en paniekerige beursval.

Deze charts maken zeer zichtbaar dat de centrale banken de risicoperceptie van de belegger in slaap hebben gesust. Vandaar dat de aandelenmarkten vooralsnog in een overwegend positieve stemming verkeren, mede aangezet door het nog steeds goedkope geld om bij te kopen. Dit betekent dat de financiële markten meer dan ooit zijn overgeleverd aan het in wezen veel te lang fnuikende beleid van de centrale banken. Zodra de rente verder stijgt, komt er een einde aan deze “sprookjeswereld” .

Hedge fund managers als Stan Druckenmiller (Duquesne), Ray Dalio (Bridgewater), George Soros (Quantum) en Paul Singer (Elliott Management Corp), elk met tientallen miljarden onder beheer, zetten al langere tijd zeer grote vraagtekens achter het huidige centrale bankenbeleid temeer nu de inflatie “kritisch” begint op te lopen richting 3%. Hier ligt nogmaals de zwakte van het monetaire systeem sinds 2008. De centrale banken onder leiding van de Fed hebben middels de door hen zelf ingestelde lage rentes het rentewapen uit handen gegeven, waardoor de inflatie niet meer effectief bestreden kan worden. Met hogere rentes zwakt de economie af die juist moet blijven groeien om de schuldenlast enigszins “bij te benen”. Plus: een hogere rentelast vergroot de staatsschuld!

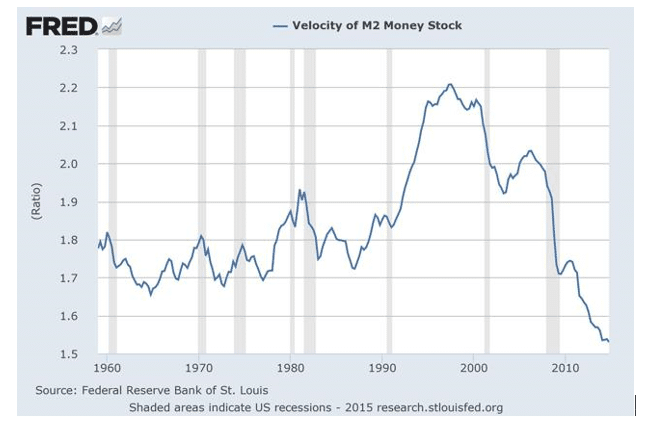

Een graadmeter die evenmin dagelijks wordt gevolgd is de snelheid van het geld in omloop die lange tijd een flink dalende trend heeft vertoond. Naarmate de omloopsnelheid daalt, neemt de economische activiteit af. Ondanks alle verwoede pogingen om de economische groei te stimuleren blijkt hiervan nog steeds te weinig terug te zien, ook al is de daling nu gestabiliseerd en is er klaarblijkelijk (?) sprake van enige verbetering in de V.S.

Overigens geven ook de vooruitzichten van het IMF en de OECD voor de toekomst de nodige voorzichtigheid mee, met licht neerwaarts gerichte groeiverwachtingen voor 2019 en 2020.

Deze chart dateert van april j.l. aangezien de St. Louis Fed, het instituut dat dergelijke charts naar buiten bracht, het niet langer nodig of zinvol acht dit soort informatie te verstrekken. Onduidelijk is waarom dit besluit is genomen maar het heeft wellicht te maken met “een consigne” van het Witte Huis om de huidige ontwikkelingen een wat rooskleuriger beeld mee te geven. In dat kader ligt dan ook het jongste door het Bureau of Economic Analyses (BEA) uitgebrachte BBP cijfer dat “uit het niets” met bijna een biljoen werd verhoogd, terwijl het inflatiecijfer juist met enkele procentpunten werd verlaagd.

Dit soort bijstellingen dateert niet van vandaag of gisteren maar gaat al terug tot 1929 toen deze uitkomsten door de National Income and Product Accounts (NIPA’s) als onderdeel van de BEA activiteiten eenmaal per vijf jaar werden “geijkt”. Het zgn. window dressing van de overheid kent een veel langere geschiedenis er in resulterend dat de overheid zich laat kenschetsen als je minst betrouwbare “levenspartner”!

Een niet “gedresseerde” index is de Baltic Dry Index die de droge bulk vervoersstromen meet en na een ‘all time low’ in 2016 intussen weer aardig is opgeveerd. De houdbaarheid van de opgaande trend is gezien de handelsperikelen nu wel weer twijfelachtig geworden.

Terugblik

De voorgaande ontwikkelingen zijn uiteindelijk terug te voeren tot de welbekende historische datum van 15 augustus 1971 toen ‘tricky Dick’ Nixon – ‘I’m not a crook’ – de dollar liet loskoppelen van het goud (“tijdelijk” zei hij er nadrukkelijk bij) om daarmee ruim baan te maken voor een schuldcreatie zonder weerga. Zijn uitspraak werd gemotiveerd met: ‘to defend the dollar against the shadowy and intangible money speculators by removing its convertibility’, een uitspraak die er niet om “loog”. Even treffend waren z’n woorden: ‘I’ll promise you that the dollar will be as good as gold’. Hij moest daarbij wel even met z’n ogen knipperen.

In die tijd had nagenoeg niemand in de gaten wat de vergaande gevolgen zouden zijn van dit NOOIT meer teruggedraaide besluit. Nauwelijks was er een econoom die er op wees dat hiermee de poorten open zouden gaan voor een ongelimiteerde bijdruk van dollars, met een “gratis” import (olie!) tot gevolg. De V.S. “kampte” vervolgens decennia lang met tekorten op de handelsbalans zonder dat er iemand om maalde. Trump wil hierin nu verandering brengen met het risico dat de dollar op termijn meer en meer ‘dysfunct’ zal geraken juist door gebrek aan voldoende dollarliquiditeit op de internationale kapitaalmarkten. Hij is door z’n “adjudanten” nog niet teruggefloten, kennelijk omdat deze ontwikkeling vooralsnog in het geheel niet is door- en/of voorzien.

Buiten de oprichting van de Federal Reserve Board in 1913 als quasi centrale bank die steeds meer als “regisseur” van de mondiale monetaire markt dit alles heeft gefaciliteerd, bleek de loskoppeling van de dollar/goud relatie de grootste miskleun in de vorige eeuw te zijn geweest. Het grootste “schuldcomplex” aller tijden was hiervan het gevolg (zie charts beneden). Hoewel dit tot dusver nog maar weinigen lijkt te beroeren, durf ik wel met zekerheid te stellen naar ‘the mad house’ te zijn verwezen door tien jaar geleden een dergelijk scenario te hebben voorspeld. Om met koning Willem Alexander te spreken, “het is welhaast onvoorstelbaar hoe snel ‘het ongewone gewoon begint te worden”.

Het onvoorstelbare gevolg: bij een Dow stand van ca. 1.000 punten en een goudprijs van $35 per ounce op de dag van de loskoppeling zou je de Dow destijds nog voor een slordige 30 ounces hebben kunnen kopen. Thans op een Dow stand van ruim 25.000 punten (all-time high) en goud op ca. $1.200 per ounce (7 jaar ‘low’) zou je niet meer dan 20 ounces hoeven neer te leggen. Over koopkracht gesproken! Kortom, had je sinds die tijd nooit iets anders gedaan dan in goud dan zou je thans anderhalf maal de Dow “op zak” hebben gehad’ (zonder aftrek van de transactiekosten). Over de relativiteit van aandelenbelegging gesproken!

Terzijde: op verzoek van een aantal high net worth investors is buiten de bestaande sectoren in de Portefeuille ook gekeken naar de mogelijkheid van een niet-beurs gerelateerd alternatief. Als voorwaarden golden een uniek investeringsconcept, langjarig solide track record, een buitengewoon gunstige opbrengst/risico verhouding, geen management fees en niet minder belangrijk: bovengemiddelde resultaten. Na bijna vier jaar ervaring heeft dat de instappers intussen geen windeieren gelegd. Dit “alternatief” geldt als supplement in de Portefeuille en staat een ieder vrij hiervan ook separaat gebruik te maken. Hieraan zijn additionele geen kosten verbonden.

De huizenhoge schuld als zwaard van Damocles

De onderstaande chart staat al jaren op “eenzame hoogte” in het Voorbericht van de Portefeuille, er op duidend dat we hier te maken hebben met een fenomeen dat niet alleen nooit eerder is vertoond maar ook omdat de schuldgroei nog geenszins is afgenomen maar juist aldoor toeneemt!

Deze schuldgroei vormt niet alleen voor de V.S. als de allergrootste bedreiging maar voor de gehele financiële wereld en de wereldeconomie. Maar wie let hier nog op? Vermoedelijk heeft dit maar één reden en dat is dat het verval doorgaans te laat wordt opgemerkt zoals dat zich in het verleden telkens weer heeft voorgedaan!

Dit gebrek aan inzicht is typisch te wijten aan het gebrek aan kennis op monetair terrein, een terrein dat bij uitstek het speelterrein blijft van de centrale overheden. De voorbeelden hiervan in heden en verleden liggen voor het oprapen. Alleen in China en Rusland wordt deze “donderwolk” wel nadrukkelijk onderkend. Naast inkoop op de edelmetaalmarkt blijken deze landen tevens de twee grootste goudproducenten te zijn. Met een voorraad van bijna 2.000 ton in Rusland (officieel cijfer) en wellicht tegen de 20.000 ton in China (taxatie GoldBullion van jan. j.l.) is men aldaar intussen redelijk goed geprepareerd.

Kijken we naar Europa dan blijkt dat ook hier de niet minst onbelangrijke landen tegen een veel te hoge staatsschuld in verhouding tot het BBP aanhikken. Bij de opzet van de Europese Monetaire Unie (EMU) vastgelegd in de Akkoorden van Maastricht in 1991 gold een maximale schuldquote van 60%. Deze bleek voor Duitsland na de eenwording in oktober 1990 al snel niet haalbaar en werd ras overschreden. Een slecht voorbeeld voor de andere EMU deelnemers nadat de hierop rustende sancties in de vorm van boetes niet werden (konden worden) opgelegd gezien het kostenplaatje van de samensmelting met een totaal obsoleet Oost-Duitsland.

Zo zijn er nu diverse landen met een aanzienlijk hogere schuldquote dan oorspronkelijk was overeengekomen, waarbij de grens van 95% als zeer kritisch wordt beschouwd. De vraag is of deze schuldquote ueberhaupt nog weer het niveau van 60% zal bereiken, vooral tegen de achtergrond van de relatief trage economische groei. Daarbij komt dat In de zuidelijke landen de groei bovendien in sterke mate met schuld wordt gefinancierd.

Het zorglijke is bovendien dat het gros van deze schulden middels de aankoop van (staats)schuldpapier door de ECB in Frankfurt geparkeerd staat. Weliswaar is de ECB nu doende deze vorm van QE af te bouwen maar stopt er op z’n vroegst aanvang 2019 mee (als dat al gebeurt!). Dan is nog de vraag of “dit papier” opnieuw in de markt zal worden “gedumpt”.

Eindspel

Alles bijeengenomen was dit voor JP Morgan vorig jaar voldoende reden zich nog eens van ruim 31 ton goud te verzekeren (naast de reeds aangelegde voorraad geschat op totaal 150 ton). Tevens werden er 83 miljoen ounces zilver ingeslagen. Tot dusver wordt hieraan weinig ruchtbaarheid gegeven maar ga er maar van uit dat ook andere bankinstituten op dit terrein “stiekem” opereren. Over dit soort transacties wordt doorgaans weinig naar buiten gebracht.

Het zou er op kunnen duiden dat JPM in elk geval de contouren van “het eindspel” in zicht heeft en hierop heeft geanticipeerd er van uitgaande dat de opvraag van fysiek goud vanuit de shortposities op de COMEX (in een verhouding van minstens 1 : 100) straks z’n weerga niet zal kennen. Voor de (individuele) belegger is het juist van het grootste belang goud niet bij een bank te “te parkeren”, evenmin via een goudrekening bij een bank noch in fysieke vorm in de kluis bij een bank noch in de vorm van een goud ETF (de Portefeuille geeft hierover gedetailleerd uitsluitsel). Ook voor zilver zijn dit geen zinvolle opties.

Samenvattend mogen we concluderen dat de toekomst nog nooit om zoveel financiële aandacht heeft gevraagd als in deze fase van monetaire “verwildering”. Het is onverminderd de hoogste tijd om de ‘normalcy bias’ vaarwel te zeggen en terug te keren tot de ‘back to basics’ waar het onder cruciale omstandigheden de facto altijd om gaat!

Robert Broncel – augustus 2018