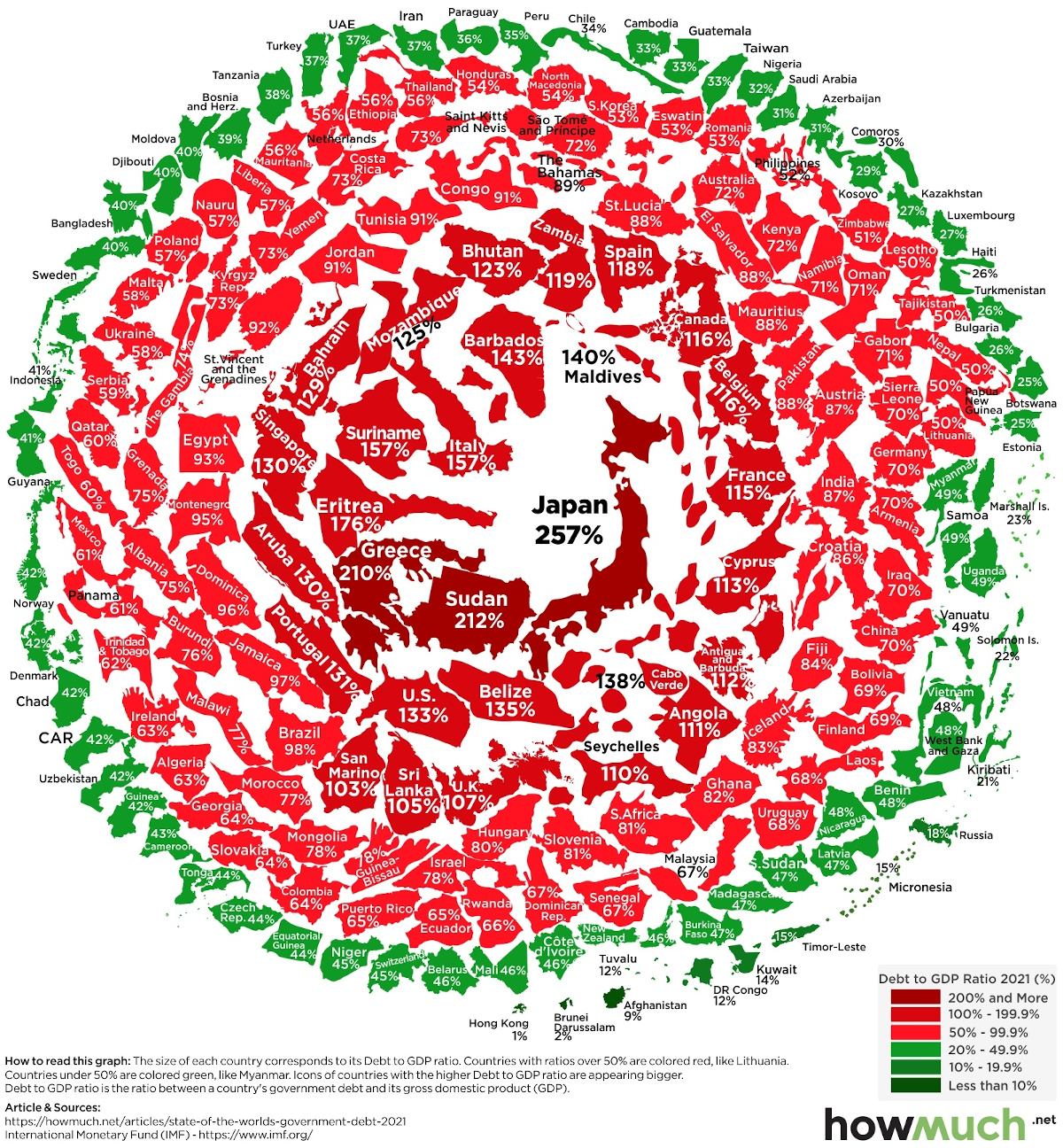

Precies 50 jaar geleden verbrak de toenmalige Amerikaanse president, ´Tricky Dick´, elke band tussen de dollar en de goudkoers. Het zouden gouden tijden (no pun intended) worden voor de overheid; álle overheden, die liefst geld uitgeven als water. Om de kiezer te behagen, of course, what else (?) Plots was geen van hen meer verplicht enige muntstabiliteit te onderhouden, voorheen gelinkt aan goud of de USD. Het gevolg is dat de wereld nagenoeg verdrinkt in schulden. Schulden, want geld bijdrukken startte à volonté maar iemand kocht en koopt altijd wel die dollars, ponden, yen et al., in de vorm van obligaties, treasury securities, vertaling: schatkistpapier. Ruwweg drie-vierden van bijvoorbeeld de Amerikaanse staatsschuld is binnenlands, de rest is opgekocht door andere landen, zoals Japan, China en het VK. (Dit wordt het eerste deel van een tweedelig artikel, BTW.)

Schulden, schulden; zo ver het oog reikt

Grappig maar niet écht, en dit even terzijde wat Japan betreft: het land bezit dus schuldpapier van de grootste nominaal schuldenaar ter wereld (VS: 28,65 trillion – biljoen, 1000 miljard – and counting). Maar staat wat schulden betreft in vergelijking met het nationaal inkomen (debt/GDP ratio) zelf aan de top wereldwijd met een verhouding van 257 procent! Schulden; schulden maken en nooit meer afbetalen (in de praktijk en realiteit, behalve de intresten natuurlijk). Het ene land heeft schulden bij het andere – allemáál hebben ze schulden bij elkaar, wederzijds. Vandaar bovenstaande vaststelling: ze, we verdrinken haast in schulden. Bloomberg in februari 2021: ´The world has never been more indebted after a year of battling Covid-19. And there’s even more borrowing ahead.´ Einde 2020 stond de teller wereldwijd op 281 trillion dollar. 24 Trillion daarvan is te wijten aan de Coronacrisis anno 2020, waarbij overheden, bedrijven en burgers meer geleend hebben. En de verhouding tussen schuld en nationaal inkomen was iets meer dan 355 procent. Denk hier even over na als u wilt: alles wat heel de wereld aan producten en diensten produceert – GDP, BNP, bruto nationaal product – maal drie-en-een-half. Dat was dan nog pas einde 2020. Tijd voor je zorgen te maken? Wie dan? U of ik? Verantwoordelijken zoals politiek verkozenen, de overheden? Nou…

Vluchten kan (bijna) niet meer

Op een of andere manier draait de wereld gewoon verder rond hoor. Niemand lijkt er écht om te malen. Heeft een land, een overheid geld nodig? Dan drukt die dat zelf. Letterlijk maar vaker met enkele getallen op een computer. Niets lijkt deze manier van ´werken´ in de weg te staan. Birds do it, the bees do it, even educated fleas do it; letś…print some more. Wel verlies je aan kredietwaardigheid wanneer je als land écht overdrijft in deze. Kijk naar de meest extreme voorbeelden uit het verleden: Zimbabwe, Zaïre (het huidige Congo), en nog een aantal Latijns-Amerikaanse landen. Waar dan (hyper)inflatie plaatsvond en nog, zodat je munt door niemand nog gewild is en zelfs niet meer dient om je eeuh… zitvlak mee af te vegen want te klein en onhandig. Vreemd genoeg lijkt de kredietwaardigheid van de nominaal grootste schuldenaar ter wereld – de Verenigde Staten – niet of nauwelijk in gevaar. Nooit echt, want dat is een van de prerogatieven, de luxe om de wereldreservemunt te bezitten. Iedereen (landen) moet altijd dollars hebben, want olie, alle grondstoffen, zelfs goud is genoteerd in USD. Zelfs bij nationale en internationale crises merk je dat grote beleggers, institutionelen, nog naar die dollar ´vluchten´. Wel, dan hebben we slecht nieuws voor de Verenigde Staten, en al die andere landen: straks kan ´vluchten´ niet meer…

Deflatoir/inflatoir

Sinds bitcoin et al. écht in the spotlights kwam – in 2019/2020 – is er een alternatief. Nieuw geld. Geld dat niet kan bijgedrukt, bij verzonnen worden, want er komt elke vier jaar net minder van op de markt. Het maakt BTC een zogenaamd deflatoire munt; dit in tegenstelling tot alle fiatgeld dat inflatoir is. Fiatgeld – alle munten ter wereld – mag dan sinds 1971 helemaal niet meer (aan de goudprijs) gebonden zijn; bitcoin is dat wel. Niet aan goud maar aan een wiskundige formule, het bitcoin protocol. Nooit zullen of kunnen er méér dan 21 miljoen stuks van gemijnd worden. (Heden: 18,79 miljoen reeds in de markt en 21 miljoen in het jaar 2140). Inflatoir geld, inflatie – daarover meer in deel 2. Triple-a.io:

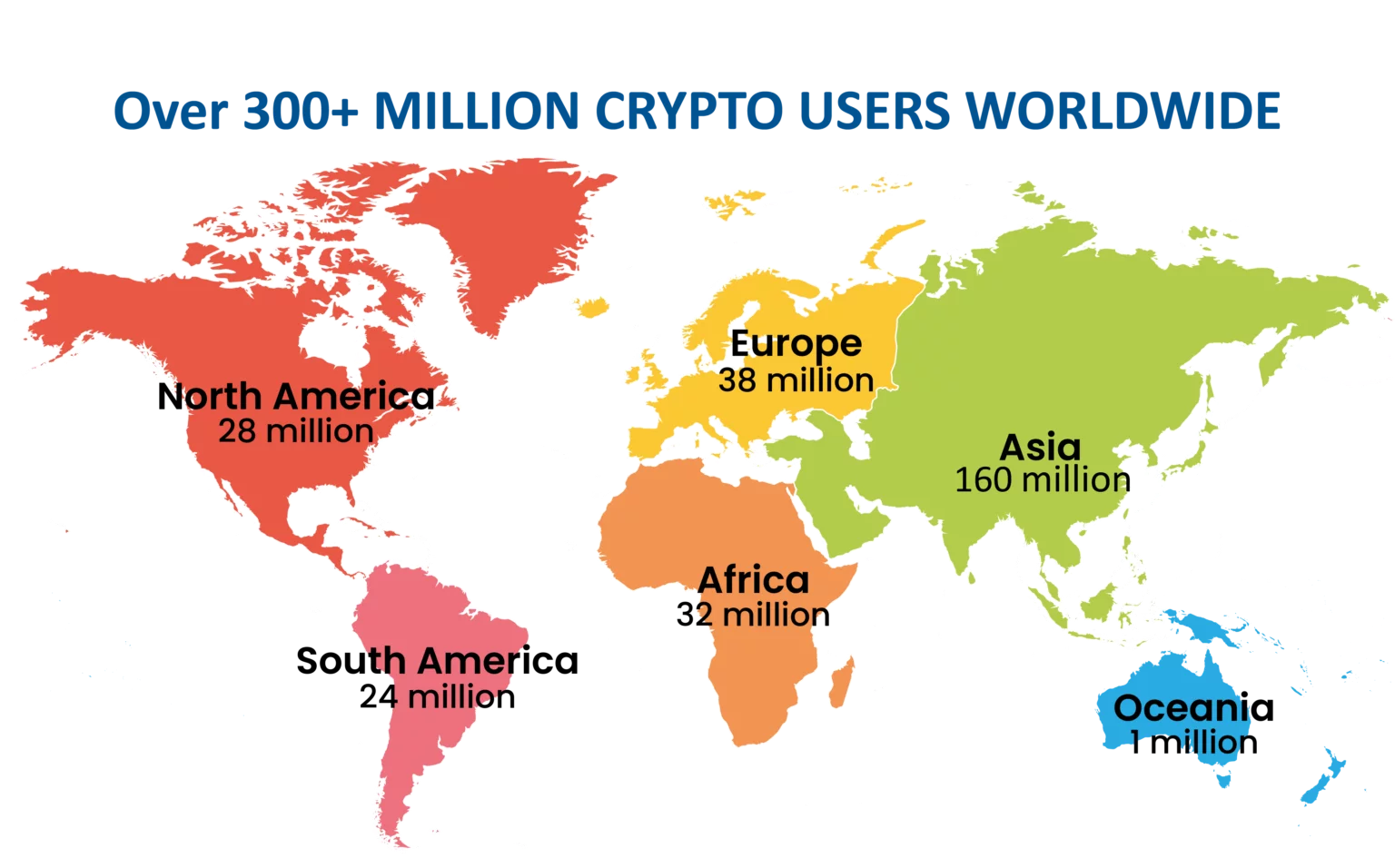

´Cryptocurrency adoption is growing around the world. As a leading cryptocurrency payments company, we strive to offer key statistics to help businesses better understand the cryptocurrency market—how you can reach untapped markets and grow your business. As of 2021, we estimated global crypto ownership rates at an average of 3.9%, with over 300 million crypto users worldwide. And over 18,000 businesses are already accepting cryptocurrency payments.´

First come, first served

Zal bitcoin ooit de dollar vervangen? Zal de grootste digitale munt ooit de nieuwe wereldreservemunt worden? Neen, want er zijn gewoon niet genoeg bitcoins voor iedereen, voor heel de wereld, voor overheden, bedrijven en burgers. Zo gezien is de beroemde, illustere Satoshi Nakamoto niet in zijn (haar of een collectief) ambitie geslaagd. Maar de munt zal wel goud concurrentie aan doen als een nieuw soort store of value, waardeopslag. In die zin is het opmerkelijk dat El Salvador wel het experiment is aangegaan, in september 2021 in praktijk ook, om naast de USD ook bitcoin als tweede nationale munt te gaan gebruiken. Door overheid, bedrijven en burgers. Maar misschien – hopelijk zelfs – zal zo´n kleinschalig ´experiment´ wel lukken. Zal het zelfs een aantal landen, in Latijns-Amerika alvast, aanzetten om dit voorbeeld, wanneer succesvol, te volgen. Doch, het feit blijft: er zijn niet genoeg bitcoins voor iedereen. First come, first served.

Mandje

Een tweede reden waarom we schrijven ´vluchten kan niet meer´ – straks, is dat het belang van de Amerikaanse dollar aan het afnemen is, wereldwijd, en dat dateert niet van gisteren. Maar er is iets belangrijker in aantocht, my 2 Satoshi´s opinion, namelijk het mandje met wereldmunten waarop de SDR´s vanwege het IMF gebaseerd zijn, zal herzien worden. Dat zou normaal gezien al gebeurd zijn dit jaar, maar de vijfjaarlijkse bijeenkomst van het Internationaal Monetair Fonds is wegens Corona-perikelen uitgesteld tot oktober 2021. ´The 2021 Annual Meetings of the World Bank Group (WBG) and the International Monetary Fund (IMF) will take place from Monday, October 11, through Sunday, October 17.´ Als daar (in Washington) gebeurt wat ik (en nog wel wat anderen hoor) verwacht, dan zal de weging van de USD in dat mandje van 5 munten verminderd worden. (U.S. dollar, euro, Chinese renminbi, Japanse yen en de British pound sterling.) Niet vergezocht hoor, want IMF directeur Kristalina Georgiva vernoemt het zelf. Er komt een nieuw ´Bretton Woods´ aan:

Herweging

SDR´s of Special Drawing Rights, speciale trekkingsrechten – als het kind maar een naam heeft. Want het betreft eveneens verzonnen ´geld´. ´Speciale trekkingsrechten zijn certificaten die binnen het systeem van Bretton Woods in principe inwisselbaar waren tegen goud en die in internationaal verband als betaalmiddel golden.´ (Wikipedia.org) Ze werden aan staten gegeven die in problemen kwamen, recentst nog vanwege de Kredietcrisis van 2008, en zullen m.i. aan belang nog enorm winnen omdat nationale financieel-economische problemen in omvang en aantal zullen groeien, en het IMF dan de lender of last resort is. Als het écht nationaal, intern, binnenlands niet meer lukt – dan is er altijd nog het IMF. Heel interessant en spannend wordt de vraag die in cryptomilieu´s de ronde doet: zal er in dat eventueel/waarschijnlijk herziene mandje ook een digitale munt worden opgenomen…?!

(Lang) wachten hoeft niet meer

We zullen het antwoord op deze vragen/veronderstellingen dra kennen, want 11-17 oktober 2021 ligt geen twee maanden ver meer weg… In dit opzicht is het ook interessant dit artikel te lezen van zo recent als 16 augustus 2021, op het blog van dat IMF. De titel is al veelzeggend:

´From the History Books: The Rethinking of the International Monetary System´

´The collapse of the system of fixed exchange rates shook the world in 1971. But monetary systems exist to serve the needs of mankind, and as our societies evolve, so too must our societal systems. The world in 1971 was not what it was in 1944—just as our world today bears only some resemblance to the realities of 1971. Today, fundamental transformations are accelerating the development, deployment, and adoption of digital money. Could a digital transformation of the international monetary system soon be underway? Regardless of how the system evolves, the bedrock principle that its stability will depend on international monetary cooperation, will remain.´

De vetgedrukte tekst in vertaling luidt dan: ´Vandaag accelereren fundamentele transformaties de ontwikkeling, het gebruik en de adoptie van digitaal geld. Is ook een digitale transformatie van het internationaal monetair systeem onderweg?´ Woorden die kunnen téllen, me dunkt?!

Wordt vervolgd in deel 2