Sinds de Bank of International Settlements eind maart j.l. had besloten om het risico van goud als reserve op de balans der centrale banken te ‘upgraden’ naar “nul” (Basel III), is de goudprijs na een jarenlange “stagnatie” weer opgelopen. Immers, centrale banken kunnen nu goud weer tegen de marktprijs op hun balans plaatsen. De vraag steeg en joeg de goudprijs op zonder dat daarop opnieuw een ‘bounce back’ van de zgn. bullion banks volgde. Tegen de sterk gestegen vraag naar fysiek goud bleek de COMEX futures beurs kennelijk niet opgewassen gezien de risico’s van een te beperkt aanwezige goudopslag.

Insider Isabelle Strauss-Kahn, lid van de Advisory Board van de World Gold Council, voormalig directeur Marktoperaties bij de Banque de France en Lead Financial Officer bij de World Bank, licht de argumenten toe waarom de centrale banken het “edele goedje” weer hebben omarmd.

In de jaren ’90 werd het goud min of meer op gezag van de Fed in de ban gedaan teneinde de rol van de dollar als internationale reservemunt te benadrukken. Als gevolg hiervan verkeerden vooral de Europese centrale banken inclusief Zwitserland aan de verkoopzijde. Dit resulteerde in 1999 in de Central Bank Gold Agreement (CBGA) om zogenaamd de collectieve verkoop van goud te limiteren tot 400 ton per jaar, maar diende wellicht meer als rookgordijn voor de talrijke gold swaps en leases.

Zonder verder in te gaan op de frequente manipulaties op de COMEX vanaf september 2011 (op een intraday hoogtepunt van $1.927) wees ze op het sentiment dat inmiddels sterk is gewijzigd, terwijl het goud weer wordt beschouwd als een ‘valuable and highly regarded reserve asset’. Dat bleek al uit de sterk gestegen belangstelling voor goud vorig jaar toen er 651 ton (kwart van de jaarproductie) werd aangekocht of 74% meer dan in 2017.

Andere gerichte marktgeluiden

Vervolgens meldde de ECB op 25 juli j.l. zich niet meer gebonden te voelen aan de CBGA onder het voorwendsel van ‘the market has developed in terms of maturity, liquidity and investment base’. Het goud werd sinds de loskoppeling van de dollar in 1971 beschouwd als een ‘form of money potentially beyond government control’. Vanwaar de plotselinge omarming? Het antwoord was kinderlijk eenvoudig: “spreiding van reserves”. Maar wat is de harde rationale? Het kan niet anders zijn dan toegeven dat het monetaire beleid met name sinds de crisis in 2009 een volstrekt doodlopend pad heeft bewandeld. De economische groei verzwakt à la Japan en zal ook nooit meer in staat zijn om zelfs maar gelijke tred met de schuldgroei te houden, laat staan tot aflossing van de uitstaande schuld te kunnen bijdragen. Voorts neemt het industriële vertrouwen in een stabiel groeiende economie af vanwege de handelsoorlog, Brexit, Iran maar ook de ongelijke inkomensverdeling speelt hierin een rol.. Vooral Oost-Europese centrale banken en die van China en Rusland blijken het meest actief bij aankoop. Van Westerse banken daarentegen valt geen spoor van activiteit te bespeuren.

Overmatige schuldcreatie

Hoewel dit onderwerp tot dusver nooit in de mainstream media aan bod is gekomen, leidt het geen twijfel dat een monetair systeem in termen van koopkracht nog nooit zo gigantisch in schulden is gedrenkt als het huidige. Bijgevolg rijzen er steeds meer twijfels over “de gezondheid” van dit systeem. Het verleden heeft aangetoond dat goud als de meest constante stabiliteitsfactor van het monetaire systeem heeft gediend. De loskoppeling in 1971 was het gevolg van overmatige schuldcreatie (oorlog in Vietnam in de jaren ’60). Dat kostte de V.S. te veel goud!

Nu de schuldcreatie steeds kritischer wordt, is het voor een centrale bank aantrekkelijker om goud aan te kopen juist omdat nu het goud altijd zonder ‘counterparty risk’ op de balans kan worden bijgeschreven tegen de actuele marktwaarde in plaats van dit kapitaal tegen een ZIRP of NIRP (zero of negatieve interest) uit te zetten.

Monetaire inflatie

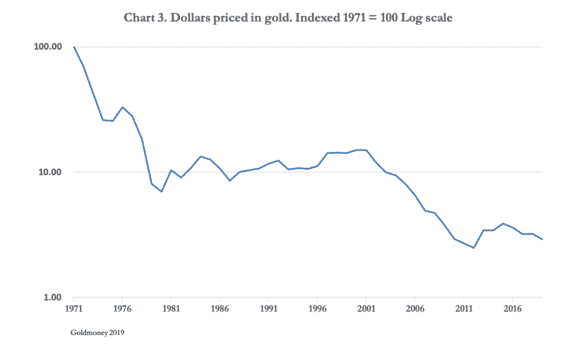

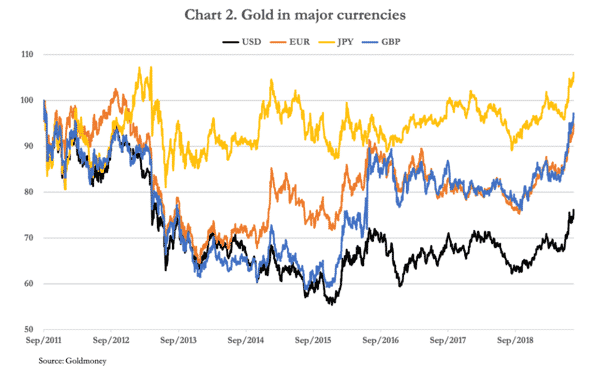

Monetaire inflatie als gevolg van schuldcreatie is een aloud probleem, waarvoor de meeste beleggers maar weinig belangstelling hebben. Sinds de loskoppeling in 1971 heeft de dollar als gevolg van de versnelde uitzetting van de money supply (geld in omloop) in pure koopkracht ten opzichte van goud 97% ingeleverd, uitgebeeld in de logaritmische schaal hieronder. In andere valuta’s is dat nauwelijks anders.

Monetary system change?

Een recent onderzoek van de World Gold Council bevestigde dat bijkoop onderdeel is van de gedachte dat goud een wezenlijk consistent reserve onderdeel vormt bij een ‘major monetary system change’. Die verwachting begint kennelijk nu steeds sterker te leven. Voorts werd geopperd dat de dominantie van de U.S. dollar wel eens in versneld tempo zou kunnen afbrokkelen (China?). Intussen is Trump er veel aan gelegen om de ruilvoet van de dollar te verlagen als gevolg waarvan de goudprijs uitgedrukt in “papier” in dollars een extra “upswing” zou krijgen. Verder is Trump bezig om de Fed om te vormen tot een “goud gezind” instituut. Als hij daarin slaagt, is de kans groot dat zijn reputatie als Amerikaans president in de nog te schrijven geschiedenisboekjes aanmerkelijk gunstiger zal kunnen uitvallen. Immers, hiermee zou hij à la Roosevelt in 1933 een wezenlijke bijdrage leveren tot een herstel van het monetaire bestel.

Terug naar de goudstandaard?

Intussen heeft Judy Shelton, Trump’s huidige economisch adviseur en jongste ‘pick’ voor de Fed, gewezen op compelling reasons – political, economic and strategic – to initiate the establishment of a new international monetary system. Ze staat bekend als criticus van de Fed en als voorvechtster van terugkeer tot de goudstandaard (door nagenoeg alle mainstream economen afgewezen vanwege hun “arbitraire” monetaire opleiding/kennis voortvloeiend uit een soort opportunistisch laissez-faire kapitalisme).

Shelton: We have not had a rules-based international monetary system since president Nixon ended the Bretton Woods Agreement in August 1971. Bij zijn aankondiging destijds had hij er wel bij gezegd “dat het maar tijdelijk was”. De ervaring heeft intussen geleerd dat aan “politieke tijdelijkheid” een geheel andere connotatie dient te worden toegekend (B). Ze kenschetste de periode 1944 – 1971 juist als één van een opmerkelijke economische en productiviteitsgroei periodes onder een afnemende vermogensongelijkheid! Daarentegen laakte ze het huidige systeem to uphold the legitimicy of global free trade provoking economic tensions among powerful nations; in short we have the worst of all worlds in the currency arena’.

De dollar als wereldreservevaluta

Het meest centraal in haar denken staat het voortbestaan van de Amerikaanse munt als ’s werelds reservevaluta. In deze dominante rol genoot de V.S. sinds 1971 het voorrecht ongelimiteerd en ongegeneerd geld te kunnen bijdrukken zonder de integriteit ervan te hoeven garanderen. Onder het “veilige” Amerikaanse atoomschild daterend uit de Koude Oorlog heeft de “vrije wereld” dat voor lief genomen. Dat heeft geleid tot de meest waanzinnig opgehoopte schuldpositie en tegelijk tot grote financiële risico’s bij de constructie van complexe derivaten (afgeleide producten), door Warren Buffett van Berkshire Hathaway omschreven als ‘monetary weapons of mass destruction. De implosie hiervan zou het huidige monetaire systeem à la minute “extinct” maken! Ook dit onderwerp wordt in de mainstream media zelden of nooit aan de orde gesteld, zodat “dit euvel” ongecontroleerd welig verder kan tieren!

Shelton benadrukte vervolgens de noodzaak van ‘a comprehensive approach for linking the money supply to increases in productive output – the restoration of sound money principles for economic growth’. Ze is er van overtuigd dat het huidige monetaire systeem zonder een ingrijpende herstructurering een nieuwe klap à la 2008 niet zal overleven, met vrees voor het voortbestaan van de huidige rol van de dollar als de wereldreservemunt.

Voorts had ze evenmin veel op met “tante” Lagarde, aankomend ECB president, die flirtte met de gedachte het IMF te laten dienen als “platform” voor het reguleren van de cryptomunten en zelfs speelde met de gedachte van een digitale versie van IMF’s Special Drawing Rights (SDR). Begrijpelijk want dat zou de internationale rol van de dollar evenmin echt dienen! Shelton gaf juist grote voorkeur aan de goudstandaard die staten de mogelijkheid biedt vrijwillig te participeren volgens de discipline van de omwisselbaarheid van goud in hun eigen munt.

Tenslotte refereerde ze aan een uitspraak van voormalig Fed president Alan Greenspan (die nog eind vorige eeuw sprak van goud als een ‘barberous relic’) maar in 2017 tot “het inzicht kwam” dat goud geldt als ‘the primary global currency’ onder toevoeging van: ‘we would never have reached this position of extreme indebtedness were we on the gold standard’, because the gold standard is a way of ensuring that fiscal policy never gets out of line!’ Kortom, mogen we er nu van uitgaan dat de geesten hiermee nu wel voldoende ontwaakt zouden moeten zijn?

Blessing in disguise

Voor beleggers in edelmetaal die al jaren wachten op een herstel van de goudprijs vormt de huidige schuldvorming een ‘blessing in disguise’ daar er een flinke factor nodig zal zijn om de huidig uitstaande schulden in goud uitgedrukt weer een draaglijk aanzien te geven. De meningen over deze factor lopen “nogal” uiteen variërend van een onrealistische $ 2.000 of een factor van 1,5 maal de huidige prijs tot ruim $18.000 of een factor van bijna 13. Gemiddeld genomen zou dit neerkomen op een slordige $10.000 of een factor 7. Gegeven deze uitkomsten doet het er eigenlijk niet zo veel toe op welke hoogte goud in het verleden is ingekocht.

Toelichting op schattingen

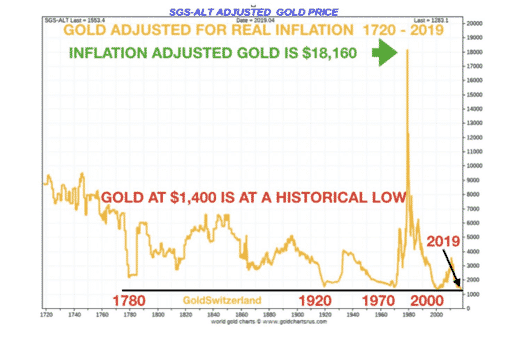

De schatting van $2.000 is weinig realistisch. De ‘shot’ van ruim $18.000 is afkomstig van Egon von Greyerz van het bekende Gold Switzerland in Zürich. Op inflatievaste basis (gebaseerd op Shadow Government Statistics) gerekend vanaf het moment van loskoppeling in 1971 op een stand van $35 per troy ounce is het goud thans goedkoper dan in 1971. Gerekend vanaf de hoogste stand in 1980 ad $850 zou de goudprijs op dezelfde basis thans zelfs op $18.160 hebben gestaan.

Een betere methode evenwel is de goudprijs afzetten tegen de gestegen geldhoeveelheid (Money Supply) sinds 1934, dit na verhoging van de goudprijs naar $35. Zelfs gerekend vanaf 1780 is goud nog NOOIT zo goedkoop is geweest als thans. Dus de huidige stand ad ruim $1.400 verandert daaraan niets. FMQ (zie chart beneden) staat voor de Fiat Money Quantity of de geldhoeveelheid. Nog beter zou zijn om de gehele wereld er bij te betrekken door uit te gaan van de ‘global M1 money supply’ die wordt geschat op een slordige $26,5 biljoen (12 nullen). De vraag is dan welk dekkingspercentage hierop te zetten.

Wel, uitgaande van de 40% gouddekking als gemandateerd in de oorspronkelijke Federal Reserve Act van 1934 maal de huidige mondiale geldhoeveelheid ad $26,5 biljoen gedeeld door de totale mondiale goudreserve ad 33.245 ton of ruwweg een miljard ounces resulteert dat eveneens in een ‘gold fix’ van ca. $ 10.000 per ounce.

Zilver t.o.v. goud

Voor zilver zijn de verwachtingen nog spectaculairder. Niet onlogisch daar de zilverprijs aanzienlijk sterker onder druk heeft gestaan dan goud. Dat is direct af te lezen uit de oorspronkelijke prijsrelatie met goud van 16 op 1 ounces (gerekend naar beschikbaarheid) opgehoogd naar thans bijna 90 op 1 ounces. Uitgaande van een verwachte goudprijsstijging naar $10.000 (7 maal $1.400 – huidige goudprijs) en een 50% relatieherstel van de goud/zilver ratio naar 45 op 1 (aanname) zou dat uitkomen op een zilverprijs van ca. $220 per ounce.

NB. deze taxaties/ aannames zijn precies wat ze zijn, zonder hiervan vooralsnog uit te gaan. Men dient voor ogen te houden dat een ‘reset’ grote gevolgen heeft zoals een pure verarming voor de niet goudbezitters w.o. veel spaarders, pensionado’s en uitkeringstrekkers maar ook naties. Politici doen het voor een ‘reset’ in hun broek, vandaar het ‘extend and pretend’ beleid

De hoogte van de dekking is identiek aan de hoogte van de nieuwe koppeling en de daaruit resulterende directe prijsaanpassing van goederen en diensten. De uitstaande schulden zullen dienovereenkomstig worden afgewaardeerd.

Positie centrale banken

Voorts zitten de centrale banken met gigantische pakketten staats- en ander papier dat nauwelijks rentedragend is. Vooral de Japanse centrale bank is extreem grootaandeelhouder in obli’s, zelfs aandelen en bezit 75% van de Japanse Exchange Traded Funds markt. Maar ook “onze” ECB heeft zich al redelijk “volgevroten” aan dit soort “waardepapier” dat deels straks zo de kachel in kan. Nu nog verder bijkopen impliceert nagenoeg nationalisatie om het kapitalistisch systeem “te redden”. Hoe mal kun je het maken? Poetin en Xi hoor je gnuiven.

Blackrock’s Global Chief Investment Officer opperde zelfs bij de ECB onlangs om vooral geld bij te drukken om met dit geld aandelen op te kopen. Hij doelde daarmee kennelijk op de versterking van Blackrock’s aandelenportefeuille. Met $6,5 biljoen geldt Blackrock als de grootste vermogensbeheerder ter wereld.

Op naar een reset?

De verwachting is dat bij een ‘reset’ de bubbels uit alle vermogensklassen zullen worden gejaagd, met een naar verwachting neerwaartse pendule swing van 80% tot 90% van de huidige waarde. De marktimplosie van de jaren ’30 zal hierbij vergeleken kinderspel blijken. Niettemin zullen ‘value’ beleggingen evenals destijds redelijk goed standhouden c.q. het eerst herstellen. De meeste liquidaties zijn schuld (leverage) gerelateerd, vandaar de verwachte zware “afstraffing”.

Voor de mijnbouwsector ligt er bij een ‘reset’ evenwel de sterkste ‘upswing’ in haar bestaan te wachten, met als drijvende factoren:

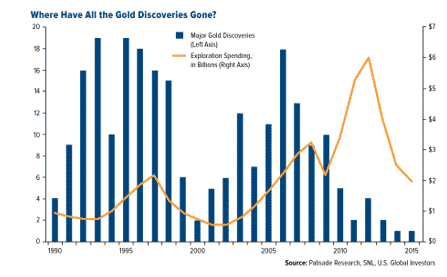

- de trend van afnemende nieuwe vondsten en concentraties; Goldman Sachs schat dat nieuwe mijnbare reserves zelfs binnen 20 jaar opgedroogd zullen zijn; de mijnkosten zullen daarbij verder oplopen; vijf jaar geleden waren er nog ruim 2.000 exploratie-bedrijven, thans minder dan de helft

- een veel gunstiger kosten/opbrengsten verhouding, daar de kosten niet navenant zullen stijgen

- vanwege de substantiële opwaardering van de aangetoonde maar nog niet gewonnen reserves

De vraag is in hoeverre vooral de professionals zijn voorbereid op de geschilderde contouren van geheel “andere tijden” of er bij confrontatie liever van wegkijken, een bekende menselijke eigenschap bij het ontbreken van voldoende acceptatie/inzicht (althans naar buiten).