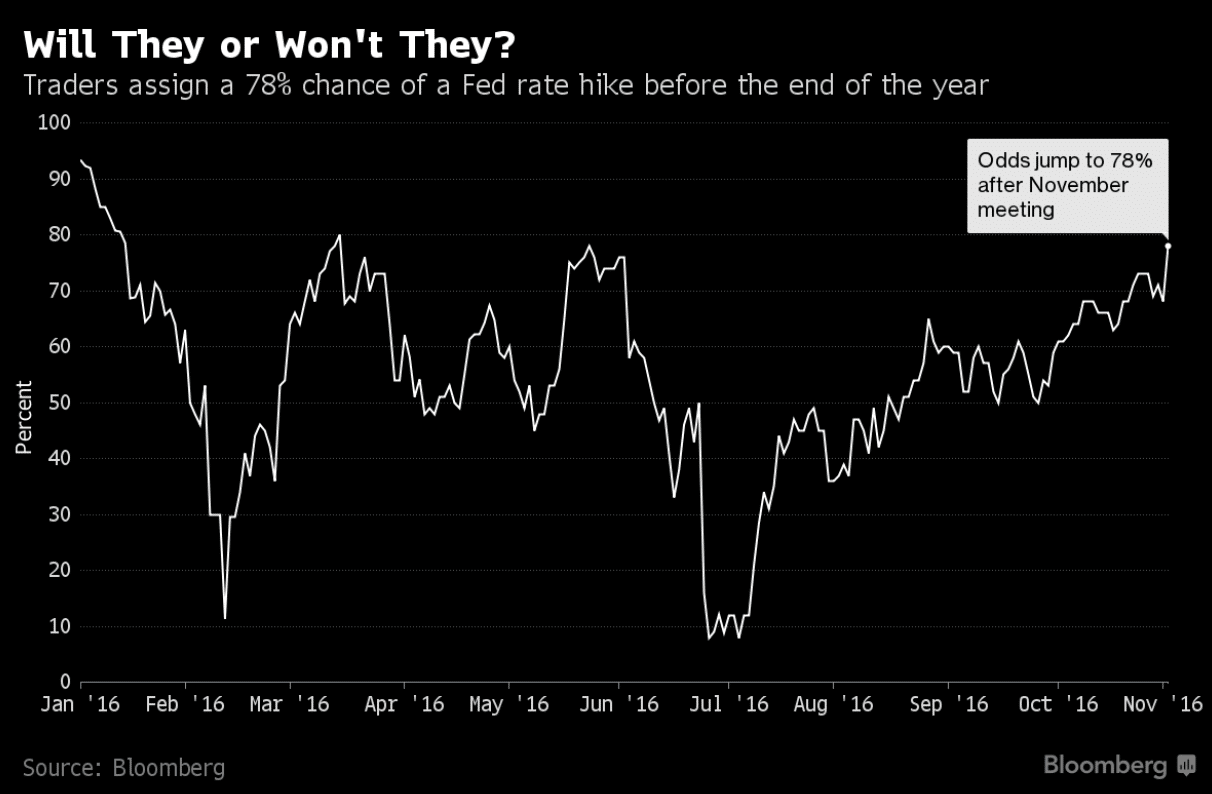

Er is inmiddels 78% kans dat de Federal Reserve de rente in de Verenigde Staten in december zal gaan verhogen. De rente van de Amerikaanse centrale bank blijft vooralsnog echter gehandhaafd op het huidige niveau van 0,25%. Wel wordt over het algemeen aangenomen dat de uitslag van de verkiezingen in Amerika de zaken nog wel eens kunnen later veranderen. Bij winst van Trump is een verdere verhoging iets minder aannemelijk. Grafiek via Bloomberg.