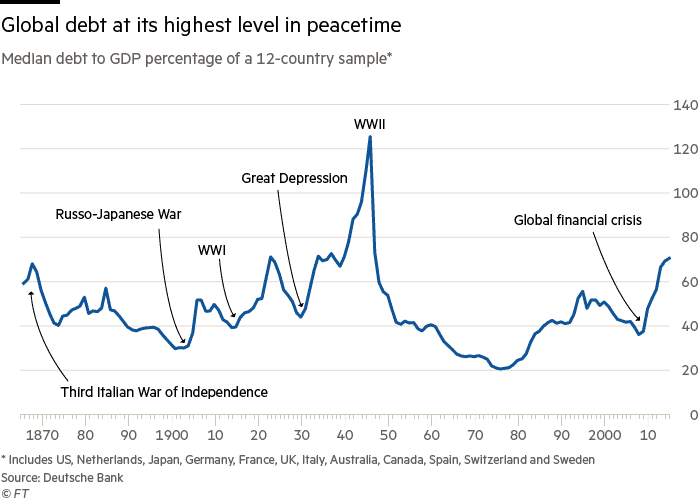

‘The level of government debt around the world has ballooned since the financial crisis, reaching levels never seen before during peacetime,’ waarschuwt The Financial Times einde september 2019. De kwaliteitskrant is voor deze meting teruggegaan tot 1865! Het enige moment dat die schulden nog hoger lagen was op het einde van Wereldoorlog II. Voelt de huidige constellatie in de wereld dan misschien aan als een oorlogseconomie?

Back to the future

Een analist van Deutsche Bank berekende de gemiddelde overheidsschuld van alle industriële landen. We hebben het dan over 12 naties: de VS, Nederland, Japan, Duitsland, Frankrijk, het VK, Italië, Australië, Canada, Spanje, Zwitserland en Zweden. Daar zitten the usual suspects bij als de (niet meer zo)Verenigde Staten, Italië en Spanje. Maar ook landen waarvan je dit helemaal niet zou verwachten. Zwitserland? Australië, Canada? En ja, ook Nederland. Ging het aldaar niet net redelijk goed economisch en financieel, de laatste keer dat we keken? Het schuldpercentage is met meer dan 70 procent van het BNP het hoogst in 150 jaar.

Bedenkingen

Gaat er, zeker na deze vaststelling, dan bij geen enkele regering een belletje rinkelen van ‘ho, dit kan niet langer zo blijven duren’? Meer dan 70 procent schuld van alles wat iedereen in een land in één jaar produceert; het is dan nog slechts een gemiddelde. Dus sommige naties zijn er nog erger aan toe. Dan: heel wat nietgeïndustrialiseerde naties zitten vast nog veel dieper in de schulden. Hoe gaan die er dan ooit uit geraken, als ‘wij’ dat zelfs niet kunnen? Hébben schulden nog wel belang, met negatieve renten die zich in sneltreintempo verspreiden over de wereld?

Geen antwoord

De laatste vraag die we poneren is een retorische. We stellen ze maar er wordt geen antwoord op verwacht dus. Hoe wordt ons geld dan wel, want het is het ONZE hé, officieel beheerd? Zeker niet als goede huisvaders, een beleggersterm. Zuinig, voorzichtig, met ernst omgaan met OPM, Other People’s Money dus. Hebben alle landen dan domme, onverantwoordelijke financiële bestuurders? Of zit er monetair iets (véél?) grondig mis in deze constellatie? Oei, dat is al meer dan één vraag. Tja, en eigenlijk hebben we er nog veel meer te stellen. U vast ook…?