De term vertaald klinkt het minder…gestroomlijnd, fraai en frictieloos. ´Gevaarlijker´ ook en dat kan misschien ook geen kwaad. Bij wijze van waarschuwing dan. Een ernstige waarschuwing aan het adres van beleggers in aandelen. ‘Irrationele uitbundigheid’ is de uitdrukking die door de toenmalige voorzitter van de Federal Reserve Board, Alan Greenspan, werd gebruikt in een toespraak gehouden op het American Enterprise Institute tijdens de dotcom-bubbel van de jaren negentig. Het optimisme der beleggers dreigde weer eens een top te behalen. En er komt altijd zo´n top. Altijd keren de koersen van aandelen, welke ook en waar ook, terug naar realistische waarderingen. Ook al is dat wel anders in het hoofd van heel wat aandelenbeleggers, waarbij de koersen gewoon nooit meer kunnen zakken. Dat ze ditmaal tot in de hemel zullen stijgen. Tot in de stratosfeer? En waarom niet? Denkt de aandelenbelegger dan, meegesleept door het optimisme dat overal heerst. Want ditmaal is het écht anders! Toch?

Alan Greenspan gaf zijn waarschuwing in de loop van 1996. Ongefundeerd marktoptimisme, is ook een geschikte vertaling van zijn ´irrational exuberance´. Het zou nog een kleine vier jaar duren vooraleer de aandelenmarkten topten, en de Val geschiedde. De Crash. Het gevolg van de dot.com rage waarin de bubbel steeds verder werd opgeblazen, kennen we:

:max_bytes(150000):strip_icc():format(webp)/dotdash_INV_final_Irrational_Exuberance_Jan_2021-01-45e4d7c38e1f47f290063b49bf234f9a.jpg)

Image by Sabrina Jiang © Investopedia 2021 Investopedia

Pff, zo gezien gaf Alan zijn waarschuwing wel behoorlijk vroeg?! Maar toen het moment van de waarheid kwam, was het toch nog onverwacht voor de meeste marktparticipanten. Dat komt omdat er geen bel luidt wanneer de markt een top bereikt. Noch gaat er een bel af wanneer de bodem van een aandelenmarkt is bereikt. De correctie, of zeg maar de Crash, betekende dat de meeste aandelen van alvast de techbeurs Nasdaq, tussen 70 en 80 procent, gemiddeld, verloren. Het zou 15 jaar duren vooraleer de vorige top uit 2000 opnieuw bereikt werd. Tot 23 april 2015, om precies te zijn.

Back to the future

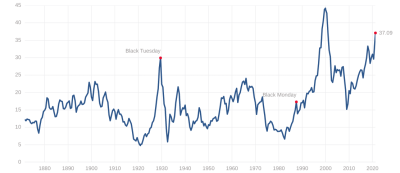

Een uitstekende maatstaf om te kijken of aandelenwaarderingen te hoog of te laag staan, of misschien wel precies historisch correct en realistisch zijn, is de Shiller PE Ratio. Die laat je toe ook wat afstand van het woelige, soms dagdagelijkse beursgebeuren te nemen. Te kijken naar the big picture. Zeker worden er bijna onafgebroken honderden miljarden, duizenden miljarden (trillions, biljoenen) aan fiatgeld in de markt gepompt. Dollars, euro´s, ponden, yen,… Met zo´n constante aanvoer, die grotendeels zijn weg vindt naar deze en andere bubbels, lijk je wel een party pooper wanneer je hiervoor waarschuwt.

Kijk hier voor de ware grootte. Dan merk je dat de aandelenmarkt – in dit geval de S&P500, de 500 grootste bedrijven van de VS – al aardig terug richting de bubbel van het jaar 2000 uitgaat. De grafiek toont de koers/winst verhoudingen gebaseerd op de laatste tien jaar. De gemiddelde koers/winst is 37.09 op vrijdag 9 april 2020. De ´normale´ of realistische, verantwoorde koers/winst dan? 16.81. Een gewaarschuwd Nederlander is er twee waard…

Crash

Let wel hierop: aandelen keren altijd terug naar hun ´normale´ = realistische waardering. Ook al is dat soms rijkelijk laat, het gebeurt áltijd, en áltijd onverwacht. Voor het gros van het beleggend publiek dan. Zeg maar zeker ook de retail investor. Hij en zij die ook wel hun deel van die beursstijgingen wil meepikken. Dat moment dat een aantal beleggers zegt ho, nu is dit aandeel wel erg duur geworden. Ik denk dat ik maar ´ns wat winst ga nemen. De eerste verkopen vinden plaats. Plots stabiliseren de koersen. De stijging houdt halt. Voor de verkoper is er ineens geen koper meer te vinden. Tja, dan gaat hij ook maar verkopen. Verkopen trekken verkopen aan. Het gros van het kopen-en-verkopen gebeurt ook nog eens automatisch, dmv algoritmes, bewegingen die dan getriggerd worden op vooraf ingestelde niveau´s. Computergestuurd. Long posities worden automatisch geliquideerd. En voor je het beseft gaat de beweging van zowat heel de markt de andere richting uit. Harder en sneller dan nog dan tijdens de meestal jarenlange klim. En dan is het spurten naar de uitgang. Een groot probleem want iederéén wil tegelijkertijd door die deur. De Crash is een feit wanneer ook de laatste aandelenbezitters hun bezit lossen. Nog een praktische waarschuwing en ieder doet ermee wat hij wilt: wanneer de traditioneel best presterende aandelen niet meer doorstijgen, maar een plateau gaan vormen, dan is het oppassen geblazen…