Veel mensen denken nog steeds dat commerciële banken spaargeld van spaarders gebruiken om dit vervolgens uit te lenen aan anderen en de inkomsten uit de rentemarge halen. De realiteit is dat commerciële banken het ‘uitgeleende’ geld creëren uit het niets.

Geldcreatie

Meer dan 95% van al het geld dat circuleert in de wereldeconomie wordt op deze manier gecreëerd door commerciële banken. De overige 5% zijn munten en bankbiljetten. Die worden gecreëerd door derden. Wat in onderstaande video alleen niet wordt verteld, is dat over ál het geld dat overheden, bedrijven en burgers lenen bij commerciële banken, ook (samengestelde) rente moet worden betaald. Dat is geld door schuld.

[youtube id=”7m05ZI6jvxs” align=”center”]

Bij het aangaan van een lening wordt echter alleen de hoofdsom in omloop gebracht, en niet de rente die daarover zal moeten worden betaald. Gaat er bij u nu een belletje rinkelen? Nee? Nog niet? Lees dan het onderstaande voorbeeld:

Een onbewoond eiland:

”Stel, 12 personen spoelen aan op een onbewoond eiland. Een van hen stelt voor om een afstemmingssysteem in het leven te roepen, waarbij de hulp die ze elkaar onderling bieden centraal wordt verrekend via eiro’s. De initiatiefnemer stelt voor dat hij de eiro’s zal administreren tegen een kleine vergoeding en dat hij verder geen andere taak heeft. Hij noemt zichzelf bankier. De eiro’s komen niet fysiek in omloop, maar worden slechts administratief bijgehouden door de bankier.

Zodra een van de eilandbewoners eiro’s bezit, kan hij of zij hulp vragen aan bewoners die eiro’s willen bemachtigen. Eiro’s zijn op twee manieren te verkrijgen. Allereerst als tegenprestatie voor een geleverde dienst en daarnaast als lening bij de bankier. Verder wordt afgesproken dat de bankier 5% per jaar ontvangt over de eiro’s die bij hem geleend worden. Alle eilandbewoners starten zonder eiro’s.

Een van de bewoners neemt vervolgens het initiatief tot het bouwen van een huis met twaalf kamers. Alle andere bewoners helpen hem, behalve de bankier. Na een jaar is het huis af en leent de huizenbezitter 1.000 eiro’s van de bankier om aan ieder van zijn helpers 100 eiro’s te betalen. De bankier noteert dit in zijn bankboek en heeft zelf aan ieder van de huizenbouwers een schuld van 100 eiro’s. Per saldo heeft de bankier zelf namelijk geen eiro’s verworven. De eigenaar van het huis verhuurt vervolgens 11 kamers aan de overige bewoners voor 5 eiro’s per jaar.

Vanaf het tweede jaar ontvangt de eigenaar van het huis 55 eiro’s per jaar van zijn huurders, waarvan hij 50 eiro’s aan de bankier moet afdragen als rentevergoeding. Stel nu dat er verder geen eiro’s meer worden opgenomen bij de bank en dat er onderling geen andere diensten meer zijn geleverd waarvoor eiro’s betaald worden. Na 20 jaar lang 5 eiro’s per jaar huur te hebben betaald, hebben de huurders geen eiro’s meer over. De bankier heeft inmiddels 1000 eiro’s aan rente ontvangen en 100 eiro’s aan huur betaald. Per saldo heeft de bankier 900 eiro’s.

De huisbezitter is het slechtst af. Hij begon met 1.000 eiro’s schuld en heeft ieder jaar 55 eiro’s huur ontvangen en 50 eiro’s rente moeten betalen. Hij heeft nu 900 eiro’s schuld aan de bankier en geen huurders meer. De bankier ziet dat de bezitter van het huis zijn verplichtingen niet meer kan nakomen en doet een afwikkelingsvoorstel. Hij stelt voor dat de huiseigenaar het huis aan hem verkoopt voor 900 eiro’s, zodat diens schuld aan hem vereffend wordt.

Door deze transactie zijn alle eiro-posities gladgestreken en heeft de bankier het huis in eigendom. Hij heeft nu – in de vorm van het huis – alle bezittingen op het eiland naar zich toe getrokken en is tevens de enige eilandbewoner die geen arbeid heeft geleverd om het huis te bouwen!”

Follow the money

Bovenstaande tekst komt uit het artikel ‘Wat is er mis met ons geldsysteem‘ en laat zien dat, terwijl de geldhoeveelheid hetzelfde blijft, door rente te rekenen uiteindelijk degene die het geld tegen een vergoeding als schuld in omloop heeft gebracht, het eigendom naar zich toe trekt (2).

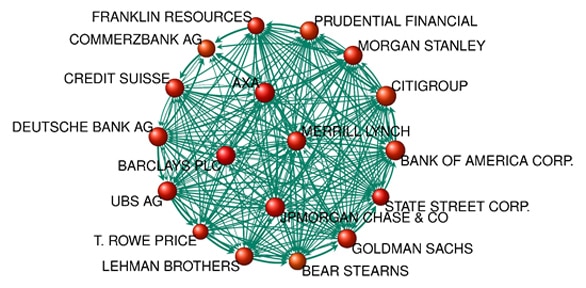

Eigendom geeft stemrecht aan aandeelhouders. Dat is hoe aandeelhouders controle uitoefenen op de onderneming waarin zij belang hebben. Het spreekt vanzelf dat hoe groter het aandelenbezit, des te krachtiger de controle is. Er zijn modellen ontwikkeld waarmee kan worden berekend hoe de verhouding werkt met aandelenbezit en macht. In juli 2011 hebben onderzoekers van een Zwitserse universiteit (Eidgenössische Technische Hochschule (ETH) in Zürich) uitgezocht in hoeverre grote bedrijven onderling verweven zijn. Met het gebruik van een supercomputer hebben deze wetenschappers alle verhoudingen in kaart gebracht tussen multinationale ondernemingen (bedrijven die over grenzen heen opereren).

De gegevens van meer dan 43.000 multinationals zijn hierbij in kaart gebracht. Dit was voor het eerst in de geschiedenis mogelijk vanwege het gebruik van een superdatabase, genaamd “de Orbis”. Er werd in het bijzonder gekeken naar eigendomsverhoudingen of het hebben van een controlerend belang. Een controlerend belang houdt in: een belang waarmee wezenlijk invloed kan worden uitgeoefend. Veel aandeelhouders met name, passen in de multinationals uitermate schimmige constructies toe om eigendomsverhoudingen te camoufleren. Door de enorme rekenkracht van de computer was het voor het eerst mogelijk om de werkelijkheid door de constructies en camouflages heen bloot te leggen.

Wie zijn nu echt de 1%?

Uit het onderzoek kwam naar voren dat 1.318 bedrijven ongeveer 60% van het totale wereldinkomen vertegenwoordigen. Deze bedrijven zijn zodanig verweven dat ze via dezelfde aandeelhouders en belangen in elkaar feitelijk de markt kunnen controleren. Omgerekend vertegenwoordigen deze 1.318 bedrijven slechts 3% van de totale groep van 43.000 bedrijven. En nog verder geanalyseerd kwam er uiteindelijk een lijst naar boven met slechts 147 superbedrijven (=0,03% van 43.000!) die de 43.000 multinationals controleren en daardoor 40% van het wereldinkomen. Het zal geen verbazing wekken dat het merendeel van deze super-entiteiten financiële instellingen zijn:

(1) Voor meer informatie over het scheppen van chartaal geld klik hier.

(2) Het voorbeeld van het onbewoonde eiland is natuurlijk een simplificatie van de werkelijkheid. Voor meer informatie over de effecten van rente klik hier en hier.

Via: OnsGeld

Vooral dat van die aandeelhouders is interessant om lezen, heeft er iemand een idee of er ook iets dergelijks bestaat voor alle schulden? Kan ik niet vinden. Reden is echter eenvoudig en kwestie van logica, straks zal blijken dat we allemaal langer mogen werken om ons eigen geld terug te kunnen krijgen. Genuanceerder, dit lijkt geldig voor wie staatsobligaties in z’n bezit heeft. Iemand?

Beste “Extern”, ook het chartale geld is privaat geschapen. Bestudeer het geldsysteem a.u.b.

Weer zo’n onzinnig verhaal. De banken scheppen geen geld. Ze lenen het geld door dat van anderen is. Dit hebben ze eerst aan moeten trekken. Ten opzichte van het uitgeleende geld moeten ze en buffer aanhouden om de risico’s van niet terugbetaling op te vangen. Kijk maar naar hun balans. Overigens beseffen de meeste mensen niet dat hun geld doorgeleend wordt, mar ja, ze ontvangen er wel rente over. Dus ze moeten wel begrijpen dat voor niks de zon opgaat. En of ze hun geld nog terug krijgen is als het fout gaat is een ander verhaal. Dan moeten ze het maar onder hun matras stoppen. Als iedereen dat doet, kunnen de banken echt geen geld meer uitlenen. Nou ja, alleen hun eigen vermogen.

Ik weet niet waarom ik hier nog links plant…

Een artikel terug had ik wat links gegeven over precies dit onderwerp.

Nou kunnen de boodschappers het mis hebben.

Maar het idee is dat iemand geld leent om een aankoop te doen.

De bank maakt geen geld maar maakt giraal geld vrij wat iemand kan pinnen of over kan maken.

Bijkomend probleem is dat er ook rente over moet worden betaald.

De economie moet blijven groeien om deze schuldcreatie instand te houden en de rente betaalbaar te maken…

Die rente komt namelijk uit het extra geld wat in omloop komt maar er is nooit genoeg geld in omloop tenzij er meer giraal geld in het systeem wordt gepompt dmv. leningen.

Spreek je hier over het fractioneel bankieren? Als banken geen geld scheppen, hoe komen we dan tot die verhouding 95/5?

Probeer eens over pinda’s te schrijven 🙂

De banken maken WEL geld en wel a rato van hun minimale Tier-1 ratio ( nu slechts 1% na de Lehman Brothers crisis in Europa ) tov. de deposito’s. 1 vb : de Deutsche Bank heeft voor elke euro in deposito 49 euro aan leningen uitstaan. Als slechts 2% van hun leningen default, zijn ze bankroet. Over hun derivatenportefeuille zal ik maar zwijgen : die is groter dan het BNP van de Eurozone en die is COMPLEET speculatief – er is nauwelijks wetgeving over hoe en wat mag en kan in de derivatenhandel. Mechanisme van de geldcreatie : U deponeert 100 euro, de bank leent er 98 uit. Die 98 euro wordt “ergens” gebruikt om te consumeren, bouwen, …. en uiteindelijk komen die 98 ook ergens op een depositorekening van de banken terecht. Van die 98 “nieuwe deposito’s” mag opnieuw 98% ( 96.04 euro ) verder uitgeleend worden enz. Doe dat enkele tientallen keren ( en dat is wat gebeurt in de economie ) en je oorspronkelijke deposito van 100 wordt na x keer uitlenen 4800 euro. Ze noemen dit fractioneel bankieren : de banken hoeven maar een fractie van hun deposito’s in kas te houden, de rest mag uitgeleend worden. En NU komt met mooie : U krijgt 0.15% interest op jouw 100 euro ( 0.15 euro dus ) als rentevergoeding, de banken sleuren 4800 euro*3% of 144 euro binnen, gerekend aan een rentevoet van 3% voor een lening. En als kers op de taart : als die bankiers er dan in slagen om toch bankroet te gaan wordt JOUW 100 euro …. GECONFISQUEERD. Mooi systeem, niet? U draagt het risico, de banken worden stinkend rijk en gaat het verkeerd bent U de sigaar. Waarom denk je dat er zoveel politici in raden van bestuur van banken zitten? Juist, kassa kassa en de idiote kiezers dom houden, daarom.

Als er eerst steeds deposito’s aan het uitlenen vooraf gaan, is dat toch geen geldschepping. De banken lenen het ingelegde geld steeds weer uit. Daarvoor hebben ze soms nog maar1% dekking en dat is natuurlijk veel te weinig. Maar ieder mens dat geld naar de bank brengt, weet toch dat daar wat mee gedaan wordt. Daar kreeg hij toch altijd rente voor. Wel erg naïef als je rente ontvangt te denken dat je dan helemaal geen risico loopt. Dan moet je het in een kluis stoppen. Maar de mensen denken ook helemaal niet na.

De pinda’s groeiden aan de boom, NIET het geld. 🙂 🙂 🙂

Inflatie en of deflatie is niet meegerekend in het verhaal. meestal is een huis verdubbeld in waarde na 20 jaar,althans in een normaal gaande economie.Wel heel frappant dat de bankbobo inderdaad er geen spijker voor in de muur heeft moeten slaan,maar dit heet slechts knecht/slaaf verhouding,en een inmiddels normaal geaccepteerd verschijnsel.